Kwartaalbericht 3 – Oktober 2022

Gepubliceerd op: 11 oktober 2022Resultaten Financiële Markten t/m Q3 2022

| AEX | -20% |

| S&P 500 | -25% |

| 5 tot 7 jaar staatsobligaties VS | -13% |

| Bedrijfsobligaties | -15% |

| Vastgoed Europa EPRA index | -41% |

| Olie | -8% |

| Goud | -8% |

| Rente NL 10 jaar | 2.4% |

| Rente USA 10 jaar | 3.7% |

Terugblik

Het derde kwartaal 2022 stond in het teken van de oorlog in Oekraïne, maar bovenal stijgende rentes en hoge inflatie.

Het afgelopen kwartaal begon positief voor zowel aandelen als obligaties. De bedrijfsresultaten waren beter dan beleggers hadden verwacht. Ook droegen dalende inflatieverwachtingen bij aan het positieve beurssentiment. De hoop groeide dat de Amerikaanse centrale bank voorlopig zou stoppen met verdere renteverhogingen. Maar jammer genoeg halverwege het vorige kwartaal verslechterde het beursklimaat en moest het rendement weer worden ingeleverd.

Jerome Powell, de voorzitter van de Amerikaanse centrale bank, benadrukte in augustus dat het bestrijden van inflatie langer zal duren. Ook Christine Lagarde van de Europese Centrale Bank kwam in september met dezelfde boodschap. De Europese Centrale Bank (ECB) kwam met een renteverhoging van 0,75% en ook de Amerikaanse Centrale Bank (FED) kondigde een vergelijkbare rentestap aan. De rentes worden in recordtempo verhoogd om de steeds verder oplopende inflatie te drukken. In september kwam de inflatie in Nederland zelfs uit op 17,1%, vooral door de hoge energieprijzen.

Oplopende inflatie zorgt ervoor dat met hetzelfde vermogen of inkomen minder kan worden gekocht. Dat is niet goed voor de economie en de samenleving. Teneinde verder oplopende inflatie te beteugelen, moesten de meeste Centrale Banken in het afgelopen kwartaal de korte rente dus een aantal keer verhogen. Het is de bedoeling om daarmee de vraag naar producten, en daarmee de groei van de economie, af te remmen. En dat was het afgelopen kwartaal niet goed voor de financiële markten. En de media deden daar nog een schepje bovenop door in te spelen op recessie angst bij beleggers.

Vooruitblik

Dit jaar is de wereld enorm veranderd. Deze veranderingen gingen gepaard met nieuwe risico’s, waaronder de oorlog in Oekraïne. De meeste risico’s van vandaag hebben een link met de hoge inflatie. En de Amerikaanse centrale bank wil de economische pijn die een verder oplopende inflatie kan veroorzaken voorkomen. Als de rente verder zal worden verhoogd kan dit leiden tot nog minder economische groei, totdat de inflatie daalt. Er is dus een kans dat dat het afremmen van de economische groei resulteert in economische krimp.

Het lijkt erop dat we voor het komende kwartaal niet hoeven te hopen op een verbetering van het economische klimaat. We krijgen waarschijnlijk nog te maken met nog een aantal rentestappen en hoge energieprijzen. Maar er is wel een lichtpuntje. De financiële markten lopen altijd op de economie vooruit en veel van het slechte nieuws in aandelen- én obligatiekoersen is al in de koersen verdisconteerd. Een groot aantal regio’s en sectoren zijn momenteel lager gewaardeerd dan hun langjarig gemiddelde. En als de bodem wordt gevormd, is er nooit sprake van goed nieuws, alleen maar onzekerheid. De economische groei daalt, ondernemingen komen met winstwaarschuwingen, valuta’s laten grote uitslagen zien en de wereld is vol met geopolitieke risico’s. Toch is dat het moment dat markten kunnen herstellen.

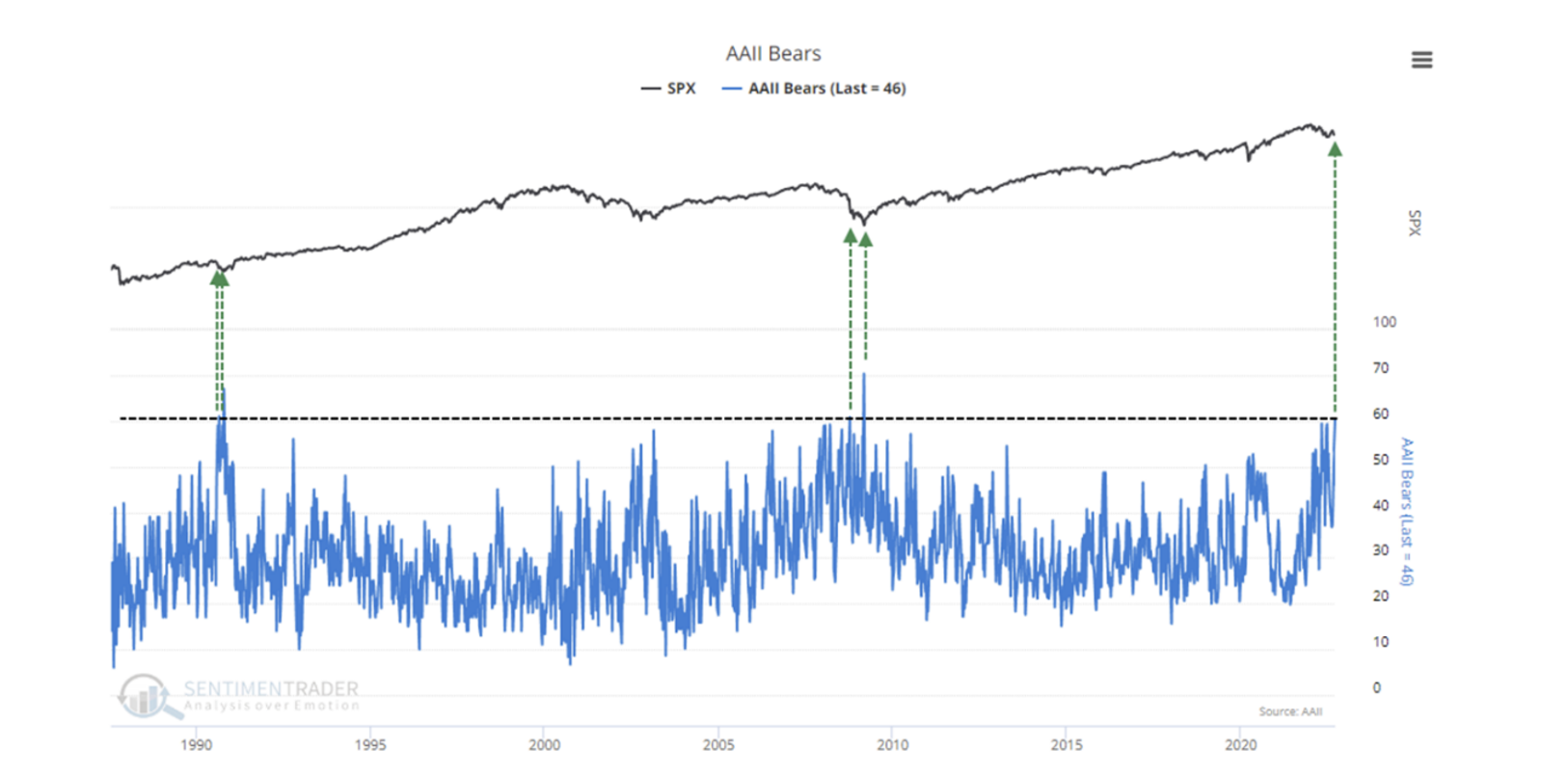

Bovendien valt op hoeveel partijen negatief zijn. Dat is historisch gezien niet vaak voorgekomen. De grootste verassing kan zijn als de bedrijfscijfers de komende kwartalen minder negatief uitpakken dan verwacht. Mogelijk is een deel van de verwachtte winstdalingen al ingeprijsd. Ook is het sentiment onder beleggers zelden zo negatief geweest, wat veelal een voorbode is van herstel:

Daarom is het belangrijk om niet te verkopen. Uw aandelenportefeuille is o.a. opgebouwd uit bedrijven die winst maken en geen tot weinig schuld hebben. We focussen voornamelijk op de ondernemingen zelf en niet op de algemene markt.

Concreet

We kunnen niet in de toekomst kijken en geen koersen voorspellen. Wat we wel kunnen doen is op basis van onderzoek een verwachting opstellen. Deze verwachting luidt dat we nog niet helemaal overtuigd zijn van bodemvorming, maar daar wel dicht in de buurt zijn.

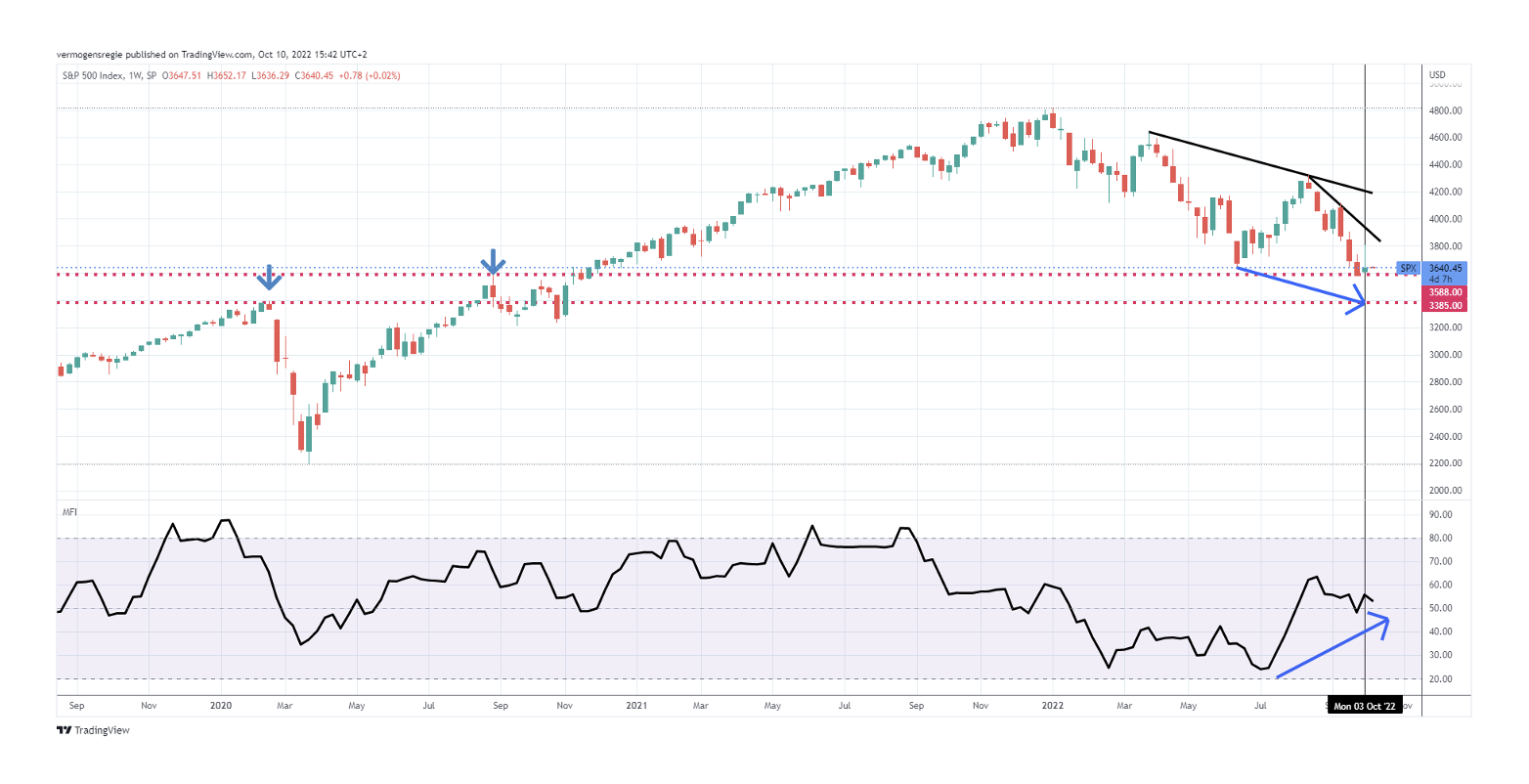

Medio oktober, begin november lijkt de markt zich voor te bereiden op een technisch herstel. Deze visie is o.a. gebaseerd op de geldstromen. We zien al een tijdje een geleidelijke instroom van geld in aandelenmarkt (zwarte lijn), bij dalende koersen. En dat is eerder positief dan negatief in dit stadium:

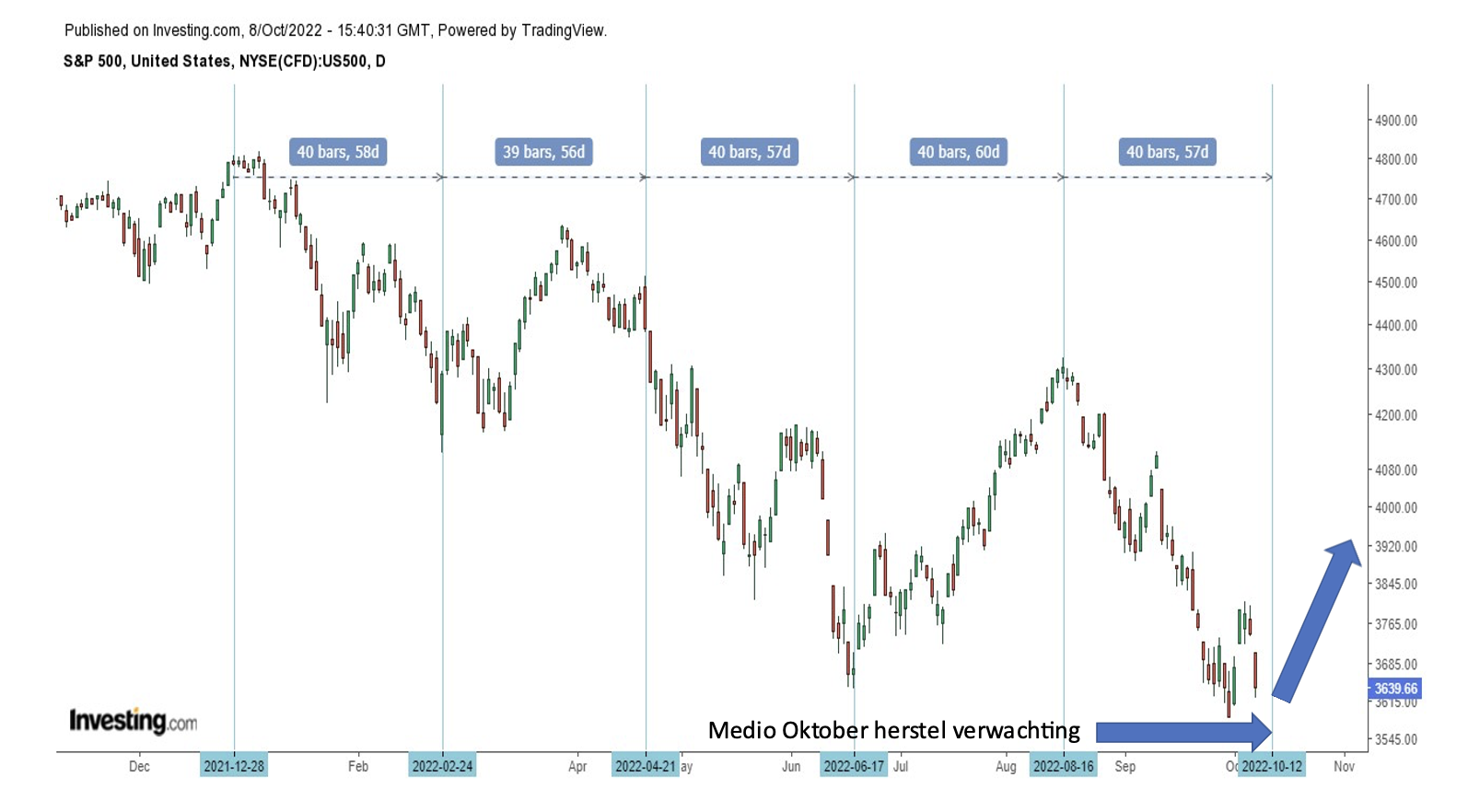

Daarnaast lijkt de cyclus te wijzen op herstel rond medio oktober:

Tot slot, ondanks de forse koersdalingen is het heel verleidelijk om even uit te stappen. Begrijpelijk, maar onderzoek toont aan dat “blijven zitten” veel verstandiger is. Hoe moeilijk dat ook is. Daarnaast is het een feit dat de wereldeconomie op termijn altijd groeit. We houden daarom vast aan onze strategie (gezonde, winstgevende bedrijven) in combinatie met een lange termijn beleggingshorizon.