Maandbericht mei

Gepubliceerd op: 12 mei 2021Terugblik en vooruitblik

De wereldwijde aandelenmarkten hebben sinds begin dit jaar naar tevredenheid gepresteerd, door goede bedrijfsresultaten in de eerste drie maanden van 2021. Daarentegen zat er vanaf de tweede helft van de maand april weinig beweging in de aandelenbeurzen. De indices consolideerden op hoog niveau, maar ondanks een sterk beginnend kwartaalcijferseizoen wist de Nasdaq bijvoorbeeld nog niet uit te breken. En dat is een teken aan de wand.

Nu de waarderingen tot het hoogste peil in meer dan tien jaar zijn gestegen, zullen aandelen uitzonderlijk gezonde omstandigheden nodig hebben om hun stijging voort te zetten. Ondanks stimulerende beleidsfactoren zoals de lage rente, het ondersteunende beleid van centrale banken en de omvangrijke extra maatregelen voor consumenten en bedrijven en zijn wij van mening dat de gunstige omgeving voor aandelen toe is aan een adempauze.

Wat nu opvalt is dat het tempo van de wereldwijde economische groei en de stijging van de verwachtingen voor de bedrijfswinsten aan het vertragen is. En dat is van cruciaal belang, want we staan aan de vooravond van een periode die traditioneel moeilijk is voor de aandelenmarkten.

Vooral de Amerikaanse beurzen lijken kwetsbaar voor een correctie. Niet alleen zou het stimulerende beleid van de Fed kunnen worden teruggeschroefd, maar beleggers zijn vooral op hun hoede voor de aangekondigde herziening van het Amerikaanse belastingstelsel. President Biden kondigde namelijk plannen aan om de belasting op beleggingsrendementen voor Amerikanen die meer dan 1 miljoen dollar verdienen bijna te verdubbelen, tot het hoogste tarief sinds de jaren 1920.

Daarnaast wil de Amerikaanse overheid ook de belastingtarieven voor Amerikaanse bedrijven verhogen om het infrastructuurprogramma ter waarde van 2,3 biljoen dollar te kunnen financieren.

Dit alles zorgt voor onrust en terughoudendheid en daar houden beleggers niet van. Daarnaast zien we nog een andere zorgelijke ontwikkeling, die al een tijdje aan de gang is. Met de huidige lage rentestanden en een negatieve obligatiemarkt stroomt er nog steeds veel geld de aandelenmarkten in. Immers, er zijn niet echt andere alternatieven, maar zorgt wel voor oververhitting.

Daarnaast blijft de coronacrisis de gemoederen bezighouden. In met name de Westerse landen neemt de vaccinatiegraad toe, maar in andere werelddelen is er een zorgwekkende stijging van het aantal nieuwe besmettingen en dreigen er grote tekorten aan medische apparatuur, zuurstof, personeel en vaccinaties. Andere reden tot zorg is de mogelijkheid voor het ontstaan van meer besmettelijke virusvarianten.

Portefeuillebeleid op hoofdlijnen

In de maand april zijn vrijwel alle portefeuilles, afhankelijk van profiel, met 1.5% tot 2.5% gestegen.

Wat samenstelling betreft, hebben we sinds eind februari weinig obligaties in portefeuille gehad vanwege de stijgende rente en inflatie. Nu wordt het tijd om daar verandering in aan te brengen en hebben we inmiddels in de meeste portefeuilles posities in de 10-jarige en 20-jarige Amerikaanse staatsleningen opgebouwd. Als de aandelenmarkten gaan afkoelen zijn we met deze obligaties hierop goed voorbereid. Daarnaast zijn Amerikaanse staatsleningen de afgelopen maanden fors afgestraft en verwachten we herstel.

Hieronder ziet u de 20-jarige Amerikaanse staatslening die met circa 18% is gedaald de afgelopen maanden en naar onze mening aan herstel toe is:

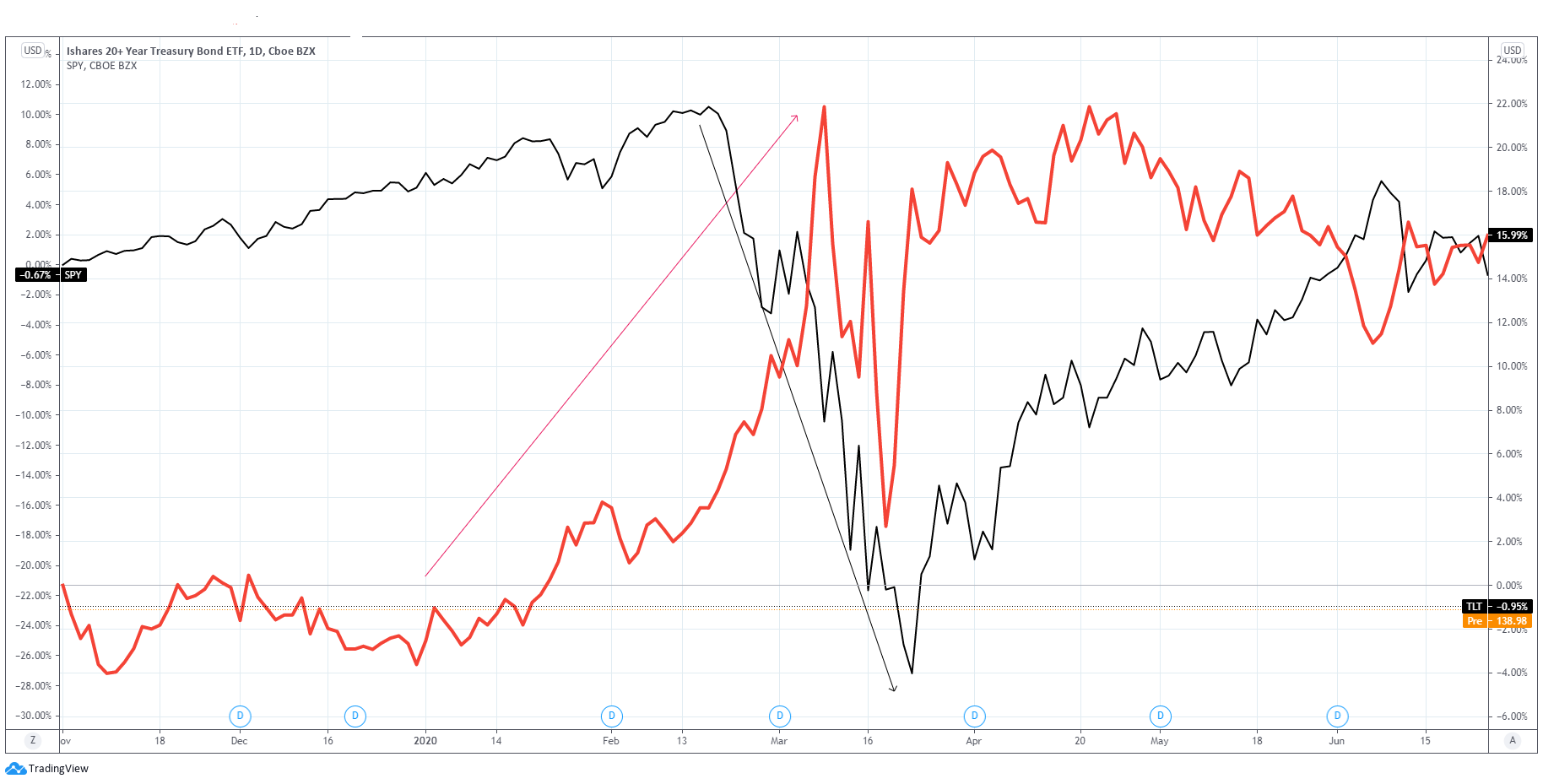

Verder ziet u in de volgende grafiek de daling van de Amerikaanse aandelenmarkt (SP500 – de zwarte lijn) ten opzichte van de stijging van de 10-jarige Amerikaanse staatslening (de rode lijn) tijdens de uitbraak van de corona crisis. Mocht de aandelenmarkt corrigeren, verwachten we compensatie vanuit de Amerikaanse staatsleningen, dé vluchthavens bij uitstek:

Verder hebben we in de meeste portefeuilles onze positie in internationale small cap aandelen helemaal afgebouwd, omdat ons koersdoel was bereikt. We hebben hier een mooi resultaat geboekt en wilden de winst veiligstellen. Wellicht kunnen we op lager niveaus weer instappen. Een deel van het geld wat uit de verkoop van deze internationale small cap aandelen is vrijgekomen is derhalve geherinvesteerd in Amerikaanse staatsleningen.