Maandbericht oktober

Gepubliceerd op: 7 oktober 2021De rek lijkt er een beetje uit op de financiële markten. De AEX is de afgelopen weken weliswaar even door de 800 punten gebroken, maar kende per saldo een moeizame maand september met een verlies van een slordige 4%. We zijn weer terug op het niveau van begin augustus.

Rampzalig is het nog niet, maar we moeten er wel op voorbereid zijn dat ons mogelijk nog meer koersdalingen staan te wachten. Hoewel de stijgende trends bij de meeste beurzen nog intact zijn, lijkt de kracht er wel even uit. Belangrijke steunniveaus zijn overal nog wel intact.

Een belangrijke reden van de nervositeit op de globale markten is de stijging van de langetermijnrente. De Amerikaanse centrale bank gaf vorige week aan dat ze misschien al in november de aankoop van obligaties zal afbouwen. De FED wakkerde ook de speculatie over een eerste renteverhoging in 2022 aan. Niet alleen in Amerika, maar ook in de rest van de wereld steeg daarop de langetermijnrente.

Daarnaast wogen de ernstige financiële problemen van de Chinese vastgoedreus Evergrande de jongste weken op de markten. Beleggers zijn bang dat Evergrande failliet gaat. Sommige analisten maakten al de vergelijking met Lehman Brothers. Het faillissement van die Amerikaanse zakenbank in 2008 leidde tot een zware wereldwijde financiële crisis.

Bron: NRC

Ook de grondstoffenprijzen zorgden voor onzekerheid op de financiële markten. De speculatie over een flinke afkoeling van de Chinese bouw heeft bijgedragen tot een sterke daling van de ijzerertsprijs. Ook andere basismetalen, zoals koper, werden goedkoper. Maar olie, en vooral aardgas, werden fors duurder. De voorraden zijn laag en gevreesd wordt voor tekorten in de winter. De prijs van aardgas is ruim verdubbeld in drie maanden tijd.

Het is goed mogelijk dat de tegenwind in het komend kwartaal aanhoudt. Thema’s die invloed gaan hebben betreffen de verhoging van het schuldenplafond in de VS, de krapte op de arbeidsmarkt en de schaarse en dure energie. Maar ook bestaande dossiers als stijgende rente- en inflatieangst zullen een rol gaan spelen; zoals u hieronder kunt zien. Eurozone inflatie op het hoogste punt in 13 jaar.

Bron: Twitter; Holger Zschaepitz.

Zowel de aandelen- als de obligatiemarkten zijn derhalve kwetsbaar voor een verdergaande correctie. Na een lange periode van stijging, staan de beurzen relatief hoog. En obligaties blijven prijzig en leveren vrijwel niets op, ondanks de verbetering van de laatste weken.

Portefeuillebeleid op hoofdlijnen

Waar staan we? Moeten we inderdaad pessimistisch zijn?

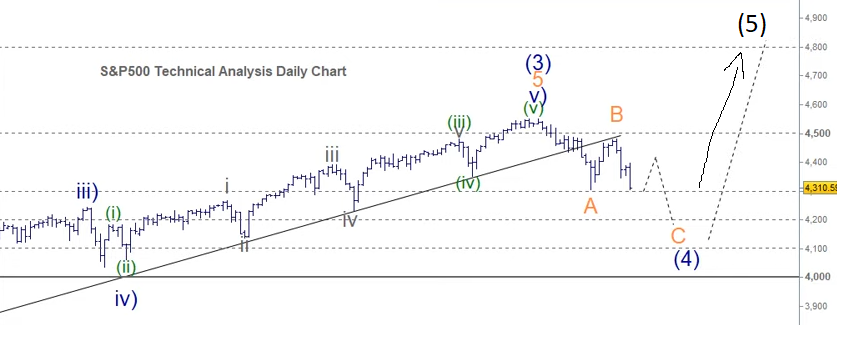

Zoals u weet waren we sinds begin juni uiterst voorzichtig en hebben we zelfs tussen begin juni en begin augustus geen aandelen in portefeuille gehad. Het lijkt er op dat de correctie die we in juni al hadden verwacht, dus 3 maanden later zijn beslag krijgt. Wel zijn we voor de middellange termijn minder pessimistisch dan begin juni. Nu we drie maanden verder zijn, hebben we een duidelijker beeld over de komende maanden. We kunnen niet in de toekomst kijken, maar op basis van research verwachten we het volgende scenario; we zijn waarschijnlijk nog niet helemaal klaar met dalen en daarna komt er mogelijk nog 1 beweging naar boven (5) voordat er een belangrijke top wordt neergezet. We zullen u nu niet vermoeien met details, maar het plaatje ziet er als volgt uit:

Wilt u meer weten over de achtergrond van bovenstaande grafiek; klik dan hier.

Wilt u meer weten over de achtergrond van bovenstaande grafiek; klik dan hier.

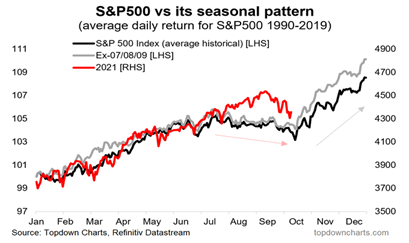

Ook het seizoenspatroon is statistisch gezien in ons voordeel:

Kortom, we verwachten nog een verdere daling totdat golf (4) is uitgebodemd, om daarna in golf (5) verder te stijgen. Let wel; de resterende daling in golf (4) kan stevig zijn.

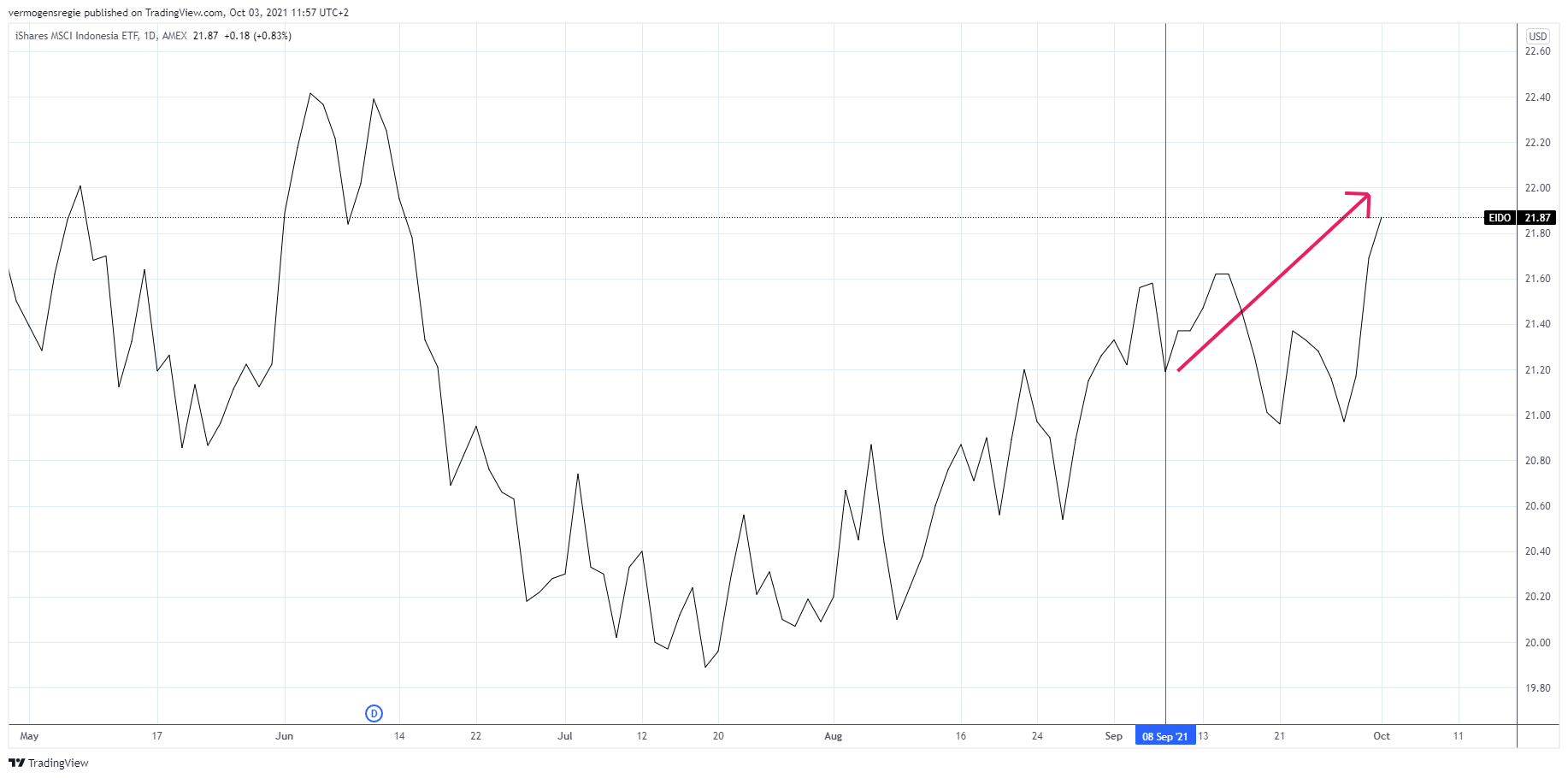

Wat de posities betreft, hebben we in september o.a. de beschermingsconstructie op uw aandelen met een kleine winst gesloten. Daarnaast hebben we in de meeste portefeuilles een kleine positie in de aandelenindex van Indonesië opgebouwd.

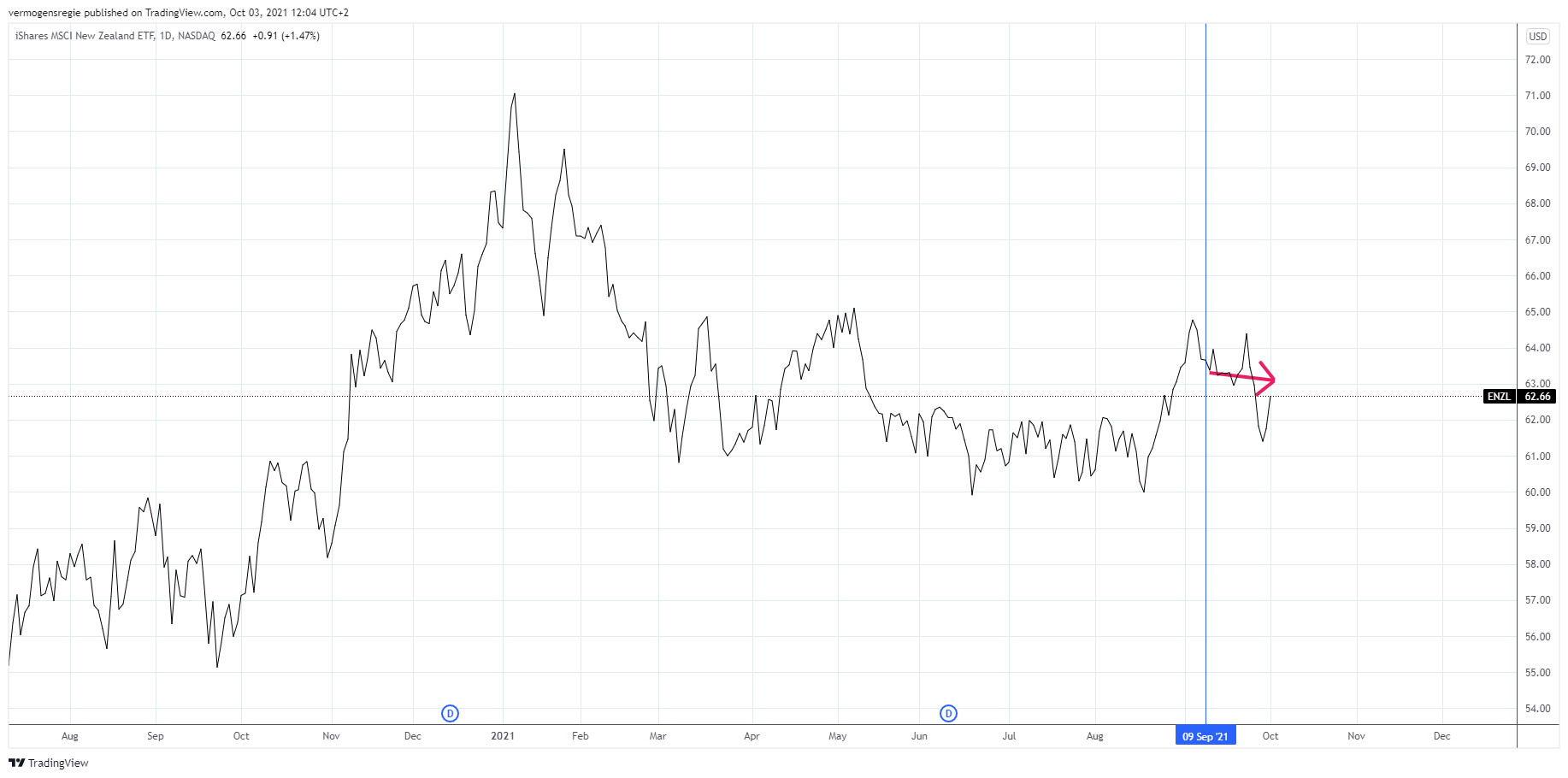

Daarnaast hebben we eveneens in de meeste portefeuilles een kleine positie in de aandelenindex van Nieuw-Zeeland opgebouwd:

Zowel Indonesië als Nieuw Zeeland hebben dit jaar niet meegedaan aan de stijging op de aandelenmarkten. Ook tijdens de correctie de afgelopen weken zijn beide indices vrijwel niet weggezakt. We verwachten verder herstel.

Wat resultaat betreft, de meeste portefeuilles hebben circa -1% moeten prijsgeven in september.

Mochten we er naast zitten en de aandelenindices zakken harder weg dan onze verwachting, zullen we wederom beschermende maatregelen nemen. Daarnaast zijn we nog niet vol belegd in aandelen en zijn vanuit dat standpunt gezien de risico’s al lager.