Terugblik en vooruitblik

Na een positieve oktobermaand leken ook in november de aandelenbeurzen weer op weg naar een goed maandresultaat. Stijgende inflatie en centrale banken die daar wellicht met een minder ruim monetair beleid op zouden moeten reageren, haalden de vaart er wel wat uit, maar het was niet voldoende om de opwaartse trend te keren. Totdat de nieuwe omikron variant van het coronavirus roet in het eten gooide. Daarover is nog veel onbekend, maar de beurzen gingen even hard naar beneden. Achteraf is de schade op aandelenmarkten nog beperkt gebleven.

De Amerikaanse S&P500 index moest ongeveer 1% prijsgeven. De Duitse DAX stond al wat langer onder druk en verloor bijna 4% ten opzichte van begin november. De AEX verloor ook ruim 4% ten opzichte van 1 november. Ook aandelen uit opkomende markten, de eurozone, het VK en Japan moesten 3% tot 4% moesten inleveren.

Wat betreft de obligaties, liepen de risico-opslagen op bedrijfsobligaties op, vooral die bij de risicovollere High Yield obligaties. Bij bedrijfsobligaties bleef de schade dan weer beperkt doordat de onderliggende rente op staatsobligaties in de VS en Duistland daalde. Hier deden staatsobligaties dus wel hun beschermende werk in een volatiele en dalende aandelenmarkt vanaf medio november.

Hoewel de onzekerheden rond de omikron variant groot zijn, lijkt deze nieuwe corona variant minder schadelijk dan gevreesd. Zolang de omikron variant slechts tot vertraging van het economische-groeiherstel leidt en niet tot afstel daarvan, blijven aandelen nog steeds de meest aantrekkelijke beleggingscategorie.

Voorwaarde is wel dat de centrale banken de geldkraan niet te snel dicht zullen draaien. Daarnaast moeten we dus nog afwachten hoe besmettelijk de nieuwe corona variant nu echt is en hoe goed de vaccins ertegen werken. Verder is het mogelijk dat Rusland Oekraine binnen valt. Mocht het uit de hand lopen dan zullen de beurzen daar veel last van hebben. Dat zijn naar onze mening de grootste risico’s voor de komende weken tot maanden.

Portefeuillebeleid op hoofdlijnen

De meeste portefeuilles verloren tussen de 0.5% en de 1% in november. Voor de komende weken gaan we er van uit dat de markten zich neutraal tot positief blijven ontwikkelen, tenzij een van de boven beschreven incidenten zich voordoen. Als blijkt dat de volatiliteit en de angst in de markt terugkomen, zullen we om te beginnen circa 10% aandelen van tafel halen en in obligaties of in cash parkeren. En mocht het nog grimmiger worden, zullen we nog een tranche van 10% aandelen uit de portefeuilles halen.

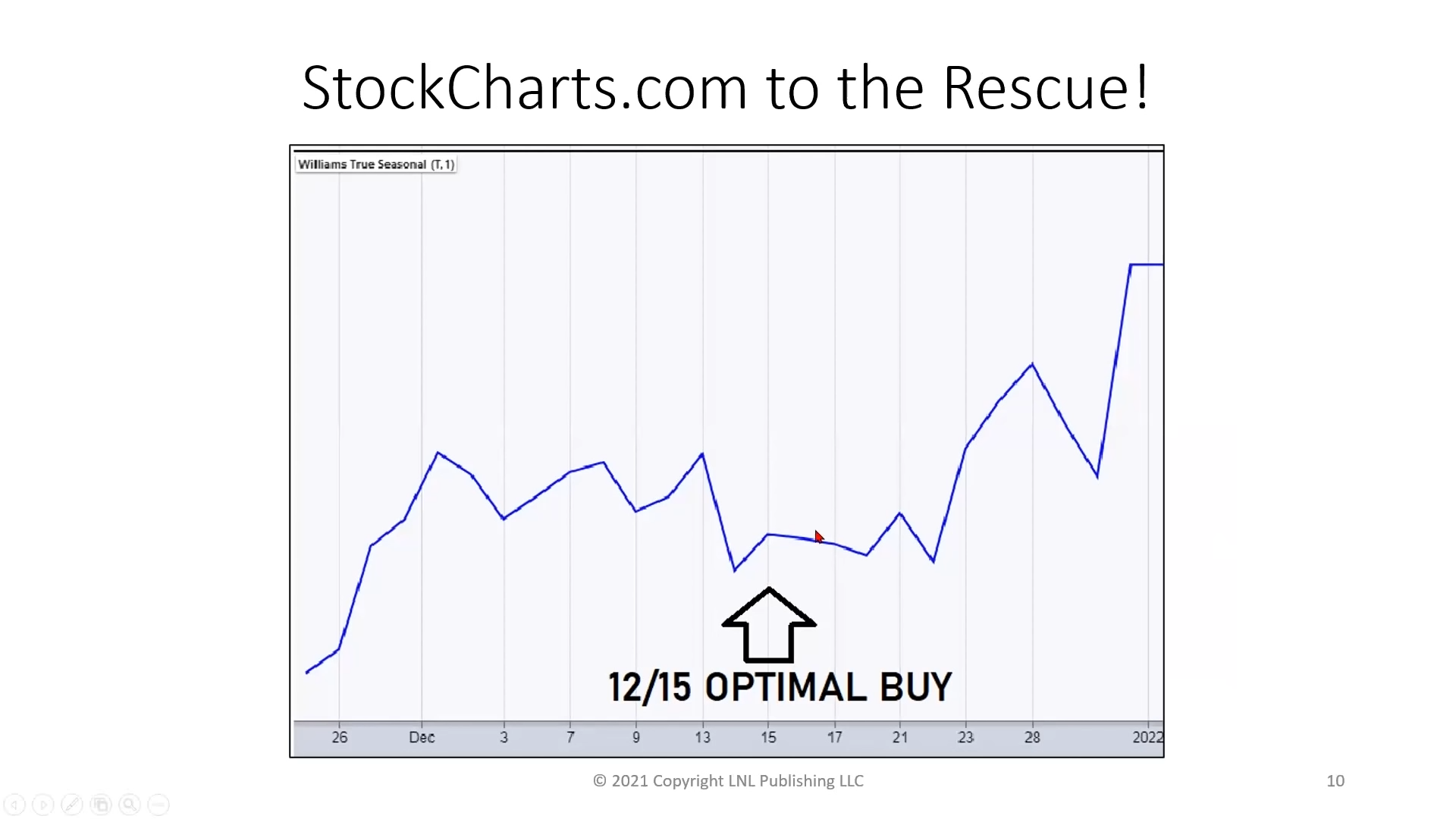

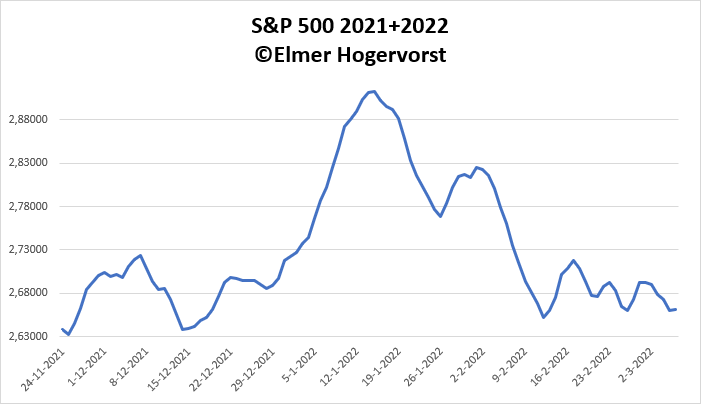

Maar vooralsnog hebben we reden om van een wat positiever scenario uit te gaan voor de komende weken. Hieronder ziet u het gemiddelde seizoenspatroon van de S&P 500 sinds 1987. Neutraal tot licht negatief in de eerste helft van december, maar daarna een positief vervolg.

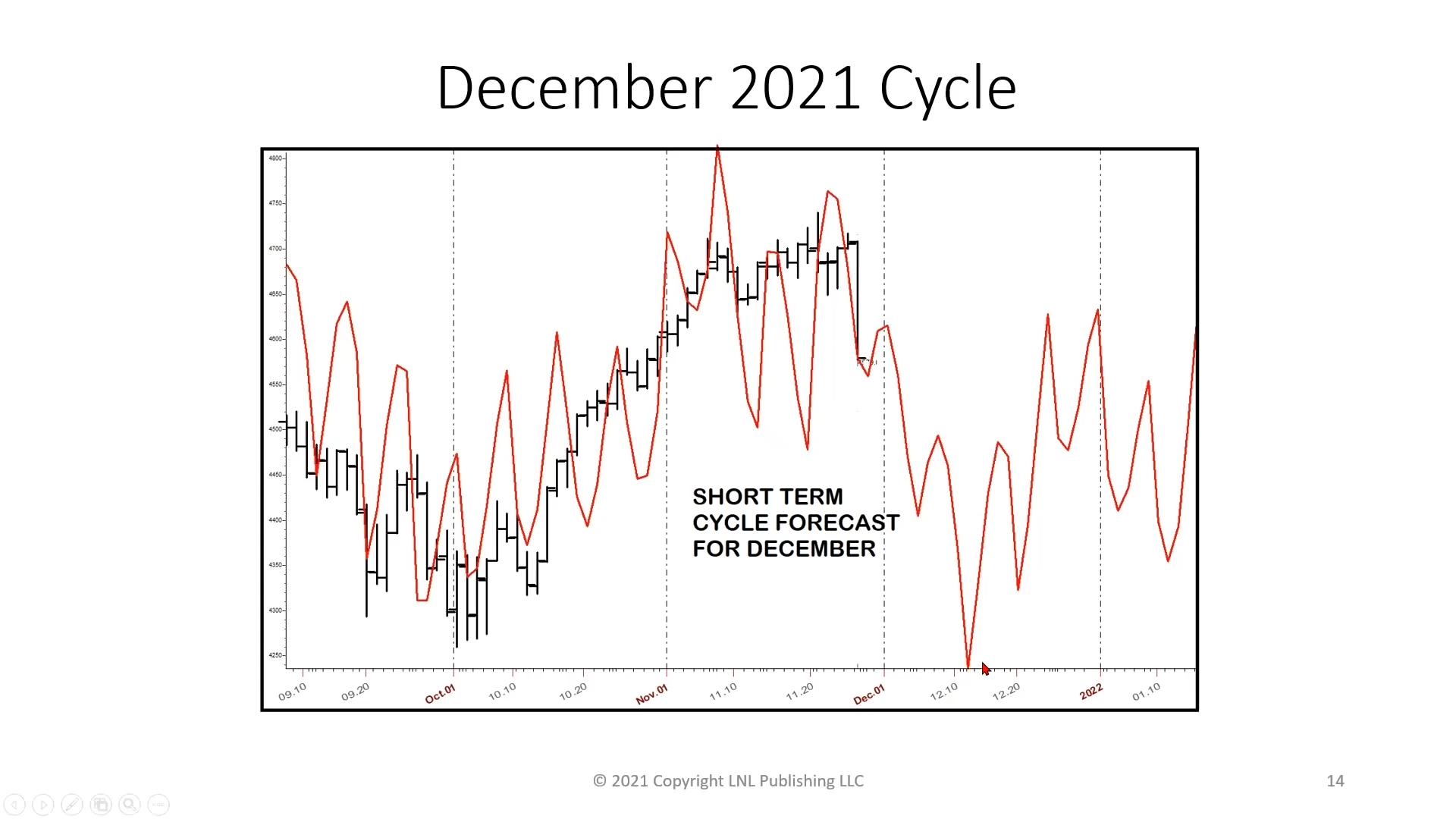

Ook de cycli wijzen op een stijging van de aandelenmarkt vanaf medio december:

Ondanks de ogenschijnlijk goede vooruitzichten voor de komende weken, zullen we wel waakzaam blijven. Afgezien van de hierboven beschreven omikron-, Rusland- en rente risico’s, geeft de technische prognose nog een daling in januari aan.

In dit kader zijn er analisten die hier een duidelijk beeld over hebben. Begin januari uitstappen en half maart weer in de markt. Vinger aan de pols dus. We zullen zien!

Wilt u meer weten?

Bel of mail ons even, of maak een vrijblijvende afspraak.

085-489 56 90

info@vermogensbeheer.frl