Oktober staat bekend als een maand waarin de aandelenmarkten veelal dalen. Daarvoor is het wel nodig dat aandelen in de loop van het jaar zijn gestegen. Dat was dit jaar bepaald niet het geval. Aandelen zijn in aanloop naar oktober dit jaar flink gedaald en er is een opmerkelijk pessimistische consensus. Misschien mede daardoor was afgelopen oktobermaand een prima maand voor aandelen. De AEX-index steeg met bijna 6% en de S&P500 index steeg met bijna 7%.

Het zijn niet zozeer de fundamenten, maar meer de interpretatie daarvan door de markt, die nu zorgen voor het herstel. Hoewel oktober voor aandelen prima was, lijkt er nog meer ruimte tot het einde van het jaar. Als we kijken naar de derdekwartaalcijfers in Amerika, verrast nog altijd 71% van de bedrijven positief op het gebied van de winsten en 61% positief op de omzet. De gemiddelde winstverrassing tot dusverre is 5,8%. Ook de waarderingen komen weer op aantrekkelijke niveaus:

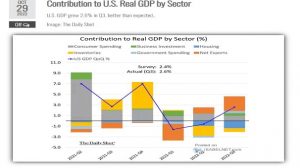

Ondanks het negatieve sentiment, lijken de fundamenten te verbeteren. Belangrijk is in eerste instantie dat de inflatie begint af te koelen en dat mogelijk in december de rente nu eens niet met 0,75% zal worden verhoogd. Want wat we nu zien is dat de aandelenmarkt zich het hele jaar al niets aantrekt in van de winstontwikkeling, alleen van de rente. Kijk naar ASML. De berichtgeving rond ASML was het hele jaar relatief pessimistisch. En toch maakte het chipbedrijf goed cijfers bekend. Ook is het merendeel van de beleggers overtuigd van een recessie. Maar met de huidige lage werkloosheidscijfers en groei van het Amerikaanse BNP van 2.6% (bruto nationaal product, zie grafiek hieronder) het afgelopen kwartaal, is een recessie volgend jaar onaannemelijk, terwijl een recessie al wel in de koersen lijkt te zijn verdisconteerd. Dus het is niet uit te sluiten dat aandelen nog verder kunnen stijgen de komende maanden.

De obligatiemarkt is door de renteverhogingen aantrekkelijker dan ze vele jaren waren. Bij het huidige rendementsniveau bieden ze ook het potentieel om als risicodemper op te treden tegenover aandelen; één van de belangrijkste eigenschappen die veel beleggers zoeken in vastrentende waarden.

Met name zijn de waarderingen van staatsobligaties een stuk verbeterd. Zo bleef het rendement op Amerikaanse tienjaarobligaties jarenlang onder de 2% en bleef het achter bij het dividendrendement van de S&P 500-aandelenindex. Maar medio september was het rendement op tienjarige staatsobligaties ongeveer het dubbele van het dividendrendement van de S&P 500. Het is dan aantrekkelijk voor beleggers om meer in obligaties te beleggen.

Bron: Factset

Wat betreft bedrijfsobligaties zien we dat veel investment-grade bedrijven (obligaties van bedrijven met een behoorlijk grote solvabiliteit) hun sterke balansen hebben behouden en gedisciplineerder zijn geweest in hun financiering dan in voorgaande cycli. Een van de grootste vermogensbeheerders ter wereld, Vanguard, acht een brede golf van ratingverlagingen daarom onwaarschijnlijk. Vanuit een risico-opbrengstperspectief geeft Vanguard de voorkeur aan hoogwaardige bedrijfsobligaties die minder gevoelig zijn voor een verzwakkende wereldeconomie; een keuze voor kwaliteit dus.

Hopelijk kunnen we ons dan ook opmaken voor een periode waarin de markten wat rustiger worden en er meer oog voor de fundamenten- en herstel gaan komen.