Het eerste kwartaal van 2024 was een tijd van opmerkelijke groei op de financiële markten. Dit gold vooral voor aandelen, die de opwaartse trend van eind 2023 konden voortzetten. Deze opwaartse beweging wordt voornamelijk toegeschreven aan de voortdurende vooruitgang op het gebied van kunstmatige intelligentie, waar technologiebedrijven flink van hebben geprofiteerd.

Terugblik

Het eerste kwartaal van 2024 kan worden omschreven als een periode van uitstekende prestaties op de financiële markten, vooral voor aandelen. Wereldwijde aandelenbeurzen hebben een buitengewoon goed kwartaal achter de rug, met het beste resultaat sinds 2019. De prestaties werden voornamelijk gedreven door Noord-Amerikaanse markten. De Europese en Aziatische markten deden het iets minder goed, maar behaalden eveneens positieve resultaten. In maart werden de rollen omgedraaid en was er een andere trend waar te nemen: Europese aandelen begonnen terrein te winnen ten opzichte van hun Amerikaanse tegenhangers. Deze verschuiving werd nog duidelijker in de vastgoedsector, waar Europees beursgenoteerd vastgoed een sterke inhaalslag maakte na een zwakke start van het jaar.

Een belangrijke bijdrage aan de groei op de aandelenmarkten was de introductie van de revolutionaire nieuwe halfgeleider ‘Blackwell’ door Nvidia, die ongekende rekenkracht biedt voor kunstmatige intelligentie toepassingen. Deze innovatie leidde tot enorme groei voor Nvidia en illustreert de voortdurende vooruitgang in AI-technologie. Binnen de medische sector maken ziekenhuizen en zorgverleners bijvoorbeeld gebruik van kunstmatige intelligentie om de administratieve taken en documentatie te vereenvoudigen. Dit helpt bij het verminderen van het aantal doktersafspraken en het aanpakken van personeelstekorten.

Bron: Timo Elliott

Naast technologische vooruitgang hebben meevallende bedrijfswinsten ook bijgedragen aan de sterke start van het jaar op de internationale aandelenmarkten. Veel bedrijven hebben beter gepresteerd dan verwacht, wat het optimisme onder beleggers verder heeft aangewakkerd. De obligatiemarkt had het daarentegen moeilijker. Zowel Europese- als Amerikaanse staatsobligaties ondervonden hinder van stijgende rentes.

Economie

De economische situatie in de Verenigde Staten blijft relatief robuust, dit in tegenstelling tot eerdere verwachtingen van een mogelijke recessie. Ook de economische data uit China waren over het algemeen beter dan verwacht, ondanks aanhoudende zorgen over de vastgoedmarkt en de bankensector. Als we naar Europa kijken, dan zien we dat Europa zich langzaam lijkt te herstellen van de economische tegenslagen als gevolg van onder andere de Corona pandemie. Toch blijft Europa geconfronteerd worden met uitdagingen zoals hoge renteniveaus en economische ongelijkheden tussen verschillende regio’s.

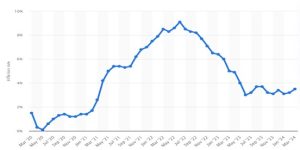

Een factor die alle markten blijft beïnvloeden, is de aanhoudende inflatiedruk. Hoewel de inflatie de afgelopen jaren is afgenomen, blijft deze eigenlijk te hoog; rond de 3% in de eurozone en 3,5% in de Verenigde Staten. Vooral de stijgende lonen en grondstoffenprijzen dragen bij aan deze inflatiedruk. Centrale banken, zoals de Federal Reserve en de Europese Centrale Bank, blijven daarom voorzichtig met het aanpassen van het rentebeleid. Dit dus ondanks de positieve economische groeivooruitzichten. Daardoor wegen hoge rentes zwaar op de kredietverlening door banken, maar de sterke bedrijfsbalansen bieden bescherming en voorkomen een sterkere groeivertraging.

Inflatieniveau in de Verenigde Staten blijft te hoog

Bron: Statista

Vooruitblik

Wat betreft de vooruitzichten voor aandelen, lijkt de sterke beursrally van het eerste kwartaal te leiden naar een wat minder gunstig klimaat voor de komende periode. Hoewel sommige sectoren en regio’s nog steeds potentieel laten zien, zoals Europees beursgenoteerd vastgoed, is de algemene consensus dat aandelen momenteel duur zijn en dat er wellicht een correctie op komst is.

Ook de ontwikkeling van de inflatie speelt een belangrijke rol. De meest recente cijfers laten zien dat de inflatie op een relatief hoog niveau blijft en nog niet terug is op het door centrale banken beoogde niveau van 2%. Diverse factoren drijven de inflatie op, waaronder stijgende grondstofprijzen, hogere arbeidskosten, woningtekorten en geopolitieke onrust. Allemaal zaken die een verdere stijging van de aandelenmarkten voorlopig kunnen tegenhouden.

Wat de rente betreft is het te voorzien dat de Federal Reserve de rente zal beginnen te verlagen vanaf juni 2024, waarbij het beleidstarief tegen het einde van het jaar waarschijnlijk zal dalen van circa 5,25% naar circa 4,5%. De ECB zal naar verwachting ook beginnen met renteverlagingen vanaf juni, met als doel het beleidstarief terug te brengen naar 3,25% van 4%. De Bank of England zal de bankrente naar verwachting verlagen vanaf augustus, van circa 5,25% naar circa 4,5%. Een versoepeling van het monetaire beleid zou ruimte kunnen bieden voor een geleidelijke versnelling van de economische activiteit in 2024 tot in 2025. De financiële markten prijzen echter momenteel teveel neerwaartse renteaanpassingen in, wat waarschijnlijk te agressief is, tenzij er teleurstellende resultaten zijn op het gebied van groei. Mocht blijken dat de inflatie niet verder zal dalen en de verwachte renteverlagingen niet door gaan, zal dat niet bevorderlijk zijn voor de financiële markten.

Analisten denken verder dat de bedrijfswinsten van de EuroStoxx-bedrijven in 2024 met circa 7 procent zullen toenemen. De winstverwachtingen voor Amerikaanse bedrijven wordt zelfs nog hoger ingeschat, met een voorspelde groei van 12 procent. De marktomgeving zal naar verwachting echter uitdagender zijn, waardoor de winstmarges onder druk kunnen komen te staan, wat resulteert in een mogelijk zijwaartse beweging van de bedrijfswinsten.

Desondanks wordt een zachte landing verwacht in de Verenigde Staten, met slechts beperkte verzwakking van de economische groei in Europa en een bescheiden toename van de werkloosheidscijfers. Samen met de verwachte renteverlagingen zal dit de aandelenmarkten ondersteunen en de aantrekkelijkheid van aandelen ten opzichte van obligaties verbeteren. Vooral in Europa. De Europese aandelenmarkten worden gezien als aantrekkelijk vanwege hun relatief lage waarderingen en zouden beter moeten presteren bij een versoepeling van het monetaire beleid.

Goldman Sachs ziet Europese aandelen nog 6 % stijgen in 2024

Portefeuille

Wat betreft de aandelen in de portefeuilles hebben we recent een kleine positie in China opgenomen. Het lijkt er op dat de Chinese aandelenmarkt langzaam uitbodemt en fundamenteel is de Chinese economie in het eerste kwartaal van dit jaar met 5,3% gegroeid, wat boven de doelstelling van de overheid ligt om de economie in 2024 met 5% te laten groeien. Deze sterke groei werd mede mogelijk gemaakt door een toename van 14% in de buitenlandse vraag. De vastgoedcrisis in China zou mogelijk meer stimuleringsmaatregelen van de Chinese overheid kunnen vergen, maar is wellicht al voldoende in geprijsd door beleggers.

Chinese large cap aandelen aan de vooravond van een inhaalslag?

Als we kijken naar de AI sector (artificial intelligence), zijn we goed vertegenwoordigd door bedrijven als Nvidia, Microsoft, Alphabet, Amazon en Oracle. Deze voornamelijk cashflowrijke en gezonde bedrijven zullen, naar onze verwachting, bij een correctie als eerste worden bijgekocht. AI-tools worden momenteel veel besproken vanwege hun potentieel om de productiviteit in diverse sectoren aanzienlijk te verhogen en kosten te verlagen, wat zowel bedrijven als consumenten ten goede komt door efficiëntievoordelen. Echter, het is belangrijk te realiseren dat de impact van technologie op de korte termijn vaak wordt overschat, terwijl deze op de lange termijn wordt onderschat. Het is daarom cruciaal om een onderscheid te maken tussen hype en concrete mogelijkheden, waar we in ons beleggingsbeleid ook rekening mee zullen houden. Wat betreft obligaties blijven we terughoudend met renterisico, gezien de lage rentes op langere looptijden en de omgekeerde rentecurve. De duration in de obligatieportefeuilles is relatief kort, waardoor er een lagere rentegevoeligheid is. U kunt ook zien dat we onze goud positie hebben versterkt.

Samenvattend

Al met al kunnen we concluderen dat het eerste kwartaal van 2024 een periode van opmerkelijke prestaties was op de financiële markten, met name voor aandelen. Terwijl de wereldwijde economie zich blijft herstellen van de gevolgen van de Corona pandemie, zullen beleggers waakzaam moeten blijven voor mogelijke risico’s en volatiliteit op de markten de komende maanden, aangezien de aandelenmarkten het afgelopen kwartaal al zo hard zijn gestegen. Winstnemingen op korte termijn kunnen dus niet worden uitgesloten.

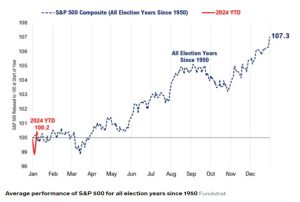

Daarentegen zijn we positief voor de tweede helft van dit jaar. Tot nu toe lijken de acties van de Federal Reserve om een geleidelijke vertraging van de economie te bewerkstelligen (door de inflatie te temperen en tegelijkertijd de groei te ondersteunen), vruchten af te werpen. Hoewel de inflatie nog steeds boven het doel van de Fed ligt en het onzeker is wanneer de centrale bank de rente zal verlagen, heeft de Fed met haar eerdere inspanningen een stevige basis gelegd voor een langere periode van economische expansie. Daarnaast is het nog nooit voorgekomen dat Amerikaanse aandelenmarkten lager sloten in een jaar van presidentsverkiezingen en dat werkt ook door in andere regio’s, waaronder Europa.

Amerikaanse aandelenindex S&P 500 tijdens verkiezingsjaren sinds 1950

Bron: Fundstrat