Terugblik

Het jaar 2023 begon goed voor beleggers. In januari gingen zowel de aandelenkoersen als de obligatiekoersen omhoog. Ook begin februari ging de stijging door. De angst voor hoge inflatie en een economische recessie door de gestegen rente nam af. Dit zorgde voor hoop onder beleggers dat centrale banken eerder zouden kunnen stoppen met het verhogen van de rentes. Ook het afschaffen van de strenge coronamaatregelen in China werd positief ontvangen op de financiële markten. China komt meer en meer uit zijn economisch isolement en dat is gunstig voor de globale economische groei.

De goede stemming op de effectenbeurzen sloeg echter om na het onverwachte en plotselinge faillissement van twee Amerikaanse banken: Silvergate Bank en Silicon Valley Bank. Later kwam ook de Zwitserse grootbank Credit Suisse negatief in het nieuws. Wat begon met de ondergang van de bovengenoemde twee Amerikaanse banken, eindigde met de gedwongen miljardenovername van de noodlijdende Zwitserse bank door UBS.

by Patrick Chappatte

Gelukkig hebben de overheden en centrale banken snel ingegrepen. Dit is een belangrijk verschil met de kredietcrisis in 2008. Toen kwam de bankensector ook in de problemen, maar was de regelgeving veel minder streng. Grote banken moeten vandaag de dag aan allerlei eisen voldoen, waaronder het aanhouden van hoge kapitaalbuffers.

De val van Credit Suisse en Silicon Valley Bank zijn naar onze inschatting voornamelijk bedrijfsspecifiek. Er is daarom geen reden voor een grote vertrouwenscrisis in het bancaire systeem, zoals tijdens de financiële crisis in 2008. Ook verwachten wij niet dat deze gebeurtenissen zullen leiden tot veel grotere systeemrisico’s. Het toont daarentegen wel de kwetsbaarheid van het bancaire systeem als klanten massaal hun geld bij banken opeisen en verhoogt de volatiliteit in de markten. Maar zoals gezegd, de banken staan er nu beter voor dan tijdens de financiële crisis met hogere kapitaalratio’s en sterkere balansen.

Vooruitblik

Voor de komende maanden denken we dat 3 thema’s de richting van de beurzen gaan bepalen: inflatie, het beleid van de centrale banken en het vertrouwen in de bankensector.

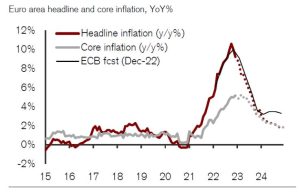

Centrale banken hebben als doelstelling om de inflatie rond de 2% te houden. Maar op dit moment is de inflatie nog veel te hoog. Dat is op lange termijn niet goed voor de economie. Immers, inflatie betekent dat de meeste prijzen stijgen. Mensen kunnen dan minder producten kopen. Dat is niet goed voor de consument en dus ook niet goed voor de economie.

Om de hoge inflatie te bestrijden, moeten de centrale banken de rente dus wel verhogen. Een hoge rente maakt het namelijk duurder om geld te lenen. De rente maakt het ook aantrekkelijker om geld te sparen. Dat zorgt ervoor dat mensen en bedrijven minder geld uitgeven. En dan neemt de vraag af. Het gevolg daarvan is dat de prijzen minder hard stijgen waardoor de inflatie afneemt. Dat heeft ook een ongunstig effect op de economie, maar is minder schadelijk dan aanhoudende hoge inflatie.

Hoge kerninflatie blijft zorgelijk

Het is dus koorddansen voor zowel de FED als de ECB. Recent is daar dus flink wat tegenwind bij gekomen: de onrust in de bankensector. Dit is deels veroorzaakt door de gestegen rentes en maakt het voor centrale banken extra moeilijk. Enerzijds moet de inflatie bestreden worden door de rente te verhogen. Anderzijds kunnen extra renteverhogingen de problemen nog verder aanwakkeren in met name de financiële sector.

In Amerika had de FED dan ook geen andere keus en verhoogde eind maart de rente met 25 basispunten. De FED gaf hiermee twee signalen af. In de eerste plaats dat de bankensector dus kennelijk stabiel genoeg is om een nieuwe renteverhoging te verwerken. En ten tweede dat de inflatie zo hardnekkig is dat deze absoluut omlaag moet.

Ondanks de renteverhogingen van de centrale banken staat de wereldeconomie er relatief goed voor. In de Verenigde Staten is de arbeidsmarkt nog steeds sterk. En ook andere economische indicatoren lieten goede cijfers zien. Financiële instellingen in de VS hebben bijvoorbeeld momenteel ruim 11% meer leningen uitstaan dan een jaar geleden. Dit duidt op een toename van investeringen. Daarnaast zijn de meest recente cijfers m.b.t. de inkoopmanagerssentiment (PMI) verbetert, en dat duidt op economische groei in zowel Europa als de VS. Tot slot, de Amerikaanse consument, een belangrijke drijfveer voor economische groei, geeft nog altijd meer uit dan een jaar geleden en het consumentensentiment in de VS verbetert.

IMF-prognose globale economische groei

Als we naar Europa kijken, dan zien we eveneens dat consumentenbestedingen de economie een duwtje in de rug hebben gegeven. Dit komt voornamelijk door een daling van de energieprijzen. Olie- en gasprijzen zijn sinds eind vorig jaar flink gedaald. En in China, de op een na grootste economie ter wereld, verwacht men dat de economie ook weer gaat opleven na het versoepelen van de coronamaatregelen. Daarnaast heeft de Chinese overheid aangegeven internetbedrijven te gaan steunen, om te kunnen schitteren op het wereldtoneel, werkgelegenheid te creëren en consumptie te vergroten.

Minder positieve ontwikkelingen zijn de voorraadniveaus in de VS, die nog altijd op een hoog niveau zijn. De afbouw hiervan kan de economische groei afremmen. Verder neemt de waarde van (commercieel) vastgoed verder af als gevolg van rentestijgingen en leegstand. Vervolgens zijn de gemiddelde inkomsten van huishoudens minder gestegen dan de inflatie, wat de reële koopkracht aantast.

Maar alles overziend waren tot voor kort beleggers nog bang voor een recessie als gevolg van de renteverhogingen. Het is daarom een positief signaal dat de economische groei tot nu toe redelijk op peil blijft, ondanks de vele renteverhogingen.

Portefeuilles

De onzekerheid over de stabiliteit in de bankensector lijkt wat naar de achtergrond te zijn verdwenen. Het is nog te vroeg om te stellen dat alle onrust verdwenen is, maar beleggers lijken voorlopig gerust door de geboden steun aan banken van overheden en centrale banken. Uit voorzorg hebben we wel een deel van onze positie in financials afgebouwd.

Voor de komende maanden verwachten we dat de ontwikkeling van inflatie en de acties van centrale banken bepalend zullen zijn voor de richting van de financiële markten

De maandelijkse publicaties van de inflatiecijfers zijn dus belangrijk voor de richting van de effectenbeurzen en de rendementen van de portefeuilles. De stijging van de inflatie is weliswaar de afgelopen maanden verder afgenomen, maar is nog steeds erg hoog. In dit kader hebben we de positie in goud verder opgehoogd. Goud wordt nog steeds gezien als een veilige haven en een bescherming tegen inflatie.

Goudprijs op weg naar all time high?

Maar mocht de daling doorzetten, dan neemt de kans op een economische krimp af. Dit zal beleggers gunstig stemmen. Als verdere renteverhogingen niet nodig zijn is dit positief voor bedrijven en goed voor de financiële markten.