Na de paniek in april, toen president Trump onverwacht torenhoge importtarieven aankondigde, was mei 2025 de maand van het herstel. Beleggers haalden opgelucht adem. Tarieven werden deels teruggedraaid, de inflatie bleek mee te vallen, en de bedrijfsresultaten, vooral uit de technologiesector, overtroffen de verwachtingen. Toch blijft het economisch landschap grillig. Achter het koersherstel schuilt een fragiele wereldorde, waarin protectionisme, begrotingsrisico’s en politieke volatiliteit de boventoon voeren. Hoe sterk is het fundament onder dit herstel en wat brengt de tweede helft van het jaar?

Terugblik

Mei begon met herstel. Wereldwijd stegen aandelenkoersen met gemiddeld 5%, variërend van ruim 4% voor opkomende markten tot ruim 6% voor Noord-Amerika. Daarmee werden de verliezen uit april, veroorzaakt door Trump’s plotselinge tariefverhogingen, grotendeels weer goedgemaakt.

De aanleiding voor dit herstel lag in een reeks de-escalerende stappen. De Verenigde Staten en China verlaagden wederzijds hun tarieven voor een periode van 90 dagen. In plaats van de eerder opgelegde 145% op Chinese goederen, werd dit verlaagd naar 30%, en China verlaagde zijn tarieven naar 10%. Daarnaast werd met het Verenigd Koninkrijk op 8 mei een voorlopig akkoord gesloten en Trump stelde eind mei nieuwe EU-heffingen uit na overleg met de Europese Commissie.

Dat het Amerikaanse Court of International Trade de handelstarieven ongrondwettelijk verklaarde, maar een hof van beroep hier weer tijdelijk uitstel voor verleende, onderstreept hoe instabiel het juridische kader is. Toch was het voor beleggers voldoende om weer risico te nemen. De aandelenmarkten, nog herstellende van de “Liberation Day klap”, lieten een krachtige V-vormige beweging zien.

Bron: TradingView

Big Tech als veilige haven

De technologiesector, en met name de Big Tech-bedrijven, speelde een cruciale rol in het herstel. Nvidia rapporteerde een recordomzet van 44 miljard dollar, waarbij de datacenterdivisie alleen al 39 miljard dollar opleverde. Kunstmatige intelligentie blijft het dominante thema. Dell meldde verder circa 12 miljard dollar aan nieuwe AI-bestellingen, meer dan het totaal van vorig jaar.

Ook Alphabet, Meta en Amazon stelden niet teleur. En Microsoft zag zijn Azure-platform verder groeien, mede dankzij integratie met OpenAI-technologieën. Zelfs AMD, dat het moet opnemen tegen Nvidia, zag een versnelling in AI-chipvraag.

De zwakke dollar gaf in dit kader extra wind in de zeilen. Een zwakke dollar betekent dat de Amerikaanse dollar minder waard is geworden ten opzichte van andere munteenheden, zoals de euro of de yen. Voor grote Amerikaanse technologiebedrijven (zoals Apple, Microsoft of Google) is dat gunstig, omdat zij veel van hun producten en diensten buiten de VS verkopen. Ze worden dan betaald in vreemde valuta, en als ze die weer omzetten naar dollars, krijgen ze meer dollars voor hetzelfde bedrag. Dat zorgt voor extra winst zonder dat ze meer hoeven te verkopen. Dat is wat bedoeld wordt met “gunstige wisselkoerseffecten”.

Daarnaast zijn deze bedrijven financieel sterk (ze hebben veel geld en lage schulden) en maken ze stabiele winsten, zelfs als de economie wat tegenzit. Dat maakt ze aantrekkelijk voor beleggers in tijden van onzekerheid.

Macroeconomisch beeld: groeivertraging, geen recessie

Hoewel de beursindices in mei stegen, bleef de reële economie gemengd. In de VS kromp het BBP in Q1 met 0,3%. En economen hebben hun groeiverwachtingen voor 2025 en 2026 teruggeschroefd van 2,3% naar 1,5%. De recessiekans steeg volgens Bloomberg van 20% naar 40%, maar hard bewijs blijft (nog) uit. De ISM-indicatoren voor industrie en dienstverlening blijven net boven of rond de 50, wat wijst op trage, maar positieve groei (De ISM-indicatoren zijn cijfers die laten zien hoe het gaat met de economie in de VS. Vooral in de industrie (denk aan fabrieken) en dienstverlening (zoals winkels, horeca, zorg, etc.).

Het consumentenvertrouwen herstelde in mei na een flinke dip in april. De combinatie van dalende olieprijzen (11% lager dan een jaar eerder), lagere gasprijzen en stijgende aandelenkoersen gaf de Amerikaanse consument opnieuw vertrouwen. Toch blijft de arbeidsmarkt onder druk staan. Door immigratiebeperkingen en ontslagen in de overheidssector, onder meer door DOGE (onder leiding van de inmiddels vertrokken Elon Musk), daalt de arbeidsparticipatie. Werkloosheid blijft laag, maar is fragiel.

In Europa is het beeld vergelijkbaar. De economische groei wordt nu op 1% geschat, mede vanwege een sterkere euro en exportdruk. Toch viel de groei in Q1 mee: ruim 1% jaar-op-jaar. Vertrouwensindicatoren wijzen ook hier op bescheiden, maar aanhoudende expansie.

Bron: ChatGPT

Rente en inflatie: centrale banken krijgen weer speelruimte

Zowel in de VS als Europa daalde de inflatie. De headline-inflatie bedroeg in mei 2,3% in de VS en 1,9% in de eurozone, het laagste niveau in jaren. De kerninflatie (zonder voedsel en energie) blijft met 2,75% nog hoog, maar lijkt dalend.

De ECB greep dit momentum aan en verlaagde begin juni de rente met 25 basispunten, de achtste verlaging sinds 2024. De rente staat nu op 2%, terwijl deze vorig jaar nog 4,5% bedroeg. In de VS wordt verwacht dat de FED in september zal volgen, al zijn de inflatieverwachtingen daar grilliger. Amerikaanse consumenten verwachten gemiddeld 7% inflatie over een jaar, ver boven de verwachtingen van economen.

Maar doordat de lonen minder hard stijgen en de kosten voor bedrijven dalen, lijkt de economie af te koelen. Dat geeft centrale banken de kans om de rente verder te verlagen. Een lagere rente is gunstig voor aandelen, vooral in sectoren die hier sterk op reageren, zoals vastgoed, technologie en consumentengoederen.

Trump’s fiscale experimenten vergroten onzekerheid

Naast zijn grillige handelsbeleid, zorgen ook Trump’s fiscale plannen voor nervositeit op de markten. De voorgestelde 3,5% belasting op internationale overboekingen treft met name migranten, maar heeft ook bredere economische implicaties. Kapitaalstromen drogen op, remittances dalen en transacties verschuiven naar het informele circuit (Remittances zijn geldbedragen die migranten terugsturen naar familie of bekenden in hun land van herkomst).

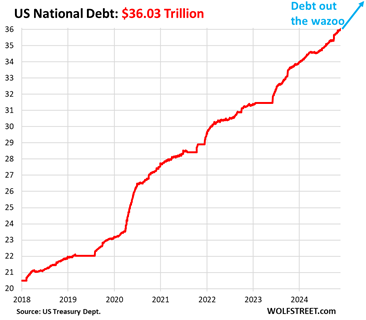

Daarnaast is er het risico van een 20% “wraakbelasting” op landen die Amerikaanse bedrijven onder het OESO-minimumtarief van 15% willen belasten. Voor Nederland, Luxemburg en Ierland kan dit betekenen dat dividenduitkeringen uit Amerikaanse aandelen zwaarder belast worden, met gevolgen voor ETF’s en institutionele beleggers. Moody’s verlaagde op 16 mei de Amerikaanse kredietwaardigheid van Aaa naar Aa1. De combinatie van protectionisme, begrotingsstimulering en fiscale disruptie doet twijfels rijzen over de houdbaarheid van de Amerikaanse staatsschuld (nu boven de $36 biljoen). De rente op langlopende Amerikaanse staatsobligaties steeg dan ook, terwijl buitenlandse vraag afnam.

Bron: Wolf Richter for Wolf Street

Vooruitblik

De markt zit duidelijk in een opwaartse fase, maar beleggers moeten op hun hoede blijven. De bijna 20% stijging van de S&P 500 sinds april is uitzonderlijk, en historisch gezien volgen op zulke rally’s vaak periodes van consolidatie.

Cruciale data liggen voor ons. Op 4 juli moet het Amerikaanse begrotingsvoorstel worden goedgekeurd, en op 9 juli verloopt het uitstel voor nieuwe EU-tarieven. Als een handelsdeal mislukt, dan dreigen nieuwe spanningen en mogelijk een marktcorrectie. Daarnaast kunnen juridische uitspraken over de grondwettigheid van Trumps beleid het sentiment verder onder druk zetten. Deze risico’s vergroten de onzekerheid op korte termijn.

Tegelijkertijd blijft het onderliggende economische fundament veerkrachtig. Ondanks geopolitieke onrust en politieke risico’s ligt de winstgroei nog steeds boven het langetermijngemiddelde van 7%. De AI-revolutie stimuleert de productiviteit, renteverlagingen komen in zicht, en lagere energieprijzen ondersteunen het herstel. Dit zorgt voor een stevig fundament waarop markten verder kunnen bouwen. De vraag is dan ook niet óf de markten stijgen, maar wanneer en hoe volatiel dat pad zal zijn.

Conclusie

Mei 2025 was de maand waarin financiële markten weer op adem kwamen na een ongekende schokgolf. Herstel was mogelijk dankzij beleidsmatig uitstel, sterke winsten en afkoelende inflatie. Maar het decor blijft grillig. Handelspolitiek, begrotingsrisico’s en geopolitieke onzekerheid blijven boven de markt hangen. Beleggers doen er goed aan waakzaam te blijven maar ook om kansen te zien waar anderen nog huiverig zijn.