Komt er een harde of een zachte landing?

Gepubliceerd op: 22 augustus 2022Het brede dal van het normale.

Wie de huidige staat van de economie wil weten, hoeft alleen maar naar Schiphol te kijken. Veel van de facetten van de huidige economie zijn daar in een notendop te observeren. Veel vraag naar vliegen, personeelstekorten en dure vliegtickets. De economie is als Usain Bolt uit de startblokken geschoten na de coronacrisis. In Nederland is het BBP in 2021 gegroeid met 5,0%. Dit werd bijna 50 jaar geleden voor het laatst in 1973 geëvenaard met 5,4%.

Diensten en producten

De focus van consumptie in de coronacrisis lag vooral op producten. Men kon immers weinig diensten afnemen, want alles was gesloten of erg ingewikkeld, met coronapassen en verplichte coronatesten. Deze focus is nu verschoven naar diensten. Degenen die het kunnen trekken graag de portemonnee om als vanouds naar een warm eiland af te reizen.

De combinatie van veel vraag naar vliegen en personeelstekorten op Schiphol heeft geleid tot lange wachtrijen op Schiphol en er worden zelfs vluchten gecanceld. De hoge vraag en stijging van grondstofprijzen als gevolg van de oorlog in Oekraïne heeft geleid tot prijsstijgingen van tickets. Kortom: Inflatie, oftewel de koopkracht daalt. En niet alleen op Schiphol. Ook de dagelijkse prijzen van boodschappen vliegen de pan uit.

Huidige economie

Veel werkgelegenheid, hoge inflatie en veel vraag naar diensten is in een notendop de huidige staat van de economie. Als oplossing om inflatie te dempen, hebben centrale banken over de hele Westerse wereld de rentes omhoog gegooid. Om inflatie naar beneden te krijgen moet men de vraag naar beneden zien te krijgen, met als gevolg dat de economische groei afremt.

Vertragend effect op bedrijven

Het verhogen van rentes dempt op een aantal manieren de economie. Voor bedrijven wordt het duurder om geld te lenen en zullen daardoor minder investeren en activiteiten ontplooien. Bedrijven moeten misschien duurdere leningen afsluiten, maar het gros van de verzameling aan leningen is nog steeds tegen zeer lage rentes. Dit voelen ze niet direct, maar dit voelen ze pas als zij steeds meer leningen moeten gaan herfinancieren.

Vertragend effect op consumenten

Voor consumenten betekent een hogere rente dat zij meer moeten betalen wanneer ze bijvoorbeeld een nieuwe hypotheek afsluiten. Een consument heeft zijn hypotheekrente misschien wel voor 20 jaar tegen een zeer lage rente vastgezet en hoeft zich niet druk te maken over meer lasten door hogere rentebetalingen. Alleen het deel consumenten dat nu een lening afsluit voelt deze hogere rentes wel, waardoor ze minder overhouden voor de consumptie.

Directe effecten

Er zijn twee krachten die wel snel een effect kunnen hebben op inflatie en de economie, namelijk:

- Psychologische effect van waardedaling

- Inflatie zelf

Het psychologische effect van de waardedaling van assets kan sneller parten spelen. Financiële markten corrigeren meteen op nieuwe rentes en ook op verwachtingen van de economie. En dat is precies wat we nu zien op de financiële markten: assets worden geherwaardeerd op hogere rentes en er ligt een verwachting dat de economische groei zal vertragen. Deze mix heeft ervoor gezorgd dat aandelen en obligaties dit jaar ongeveer met dezelfde proportie dalen. Het verhogen van rentes hebben ook een vrij rap effect op de huizenmarkt. Het extreem overbieden lijkt in de Nederlandse markt wel afgelopen en in landen als Canada en Australië zijn de huizenprijzen al aan het zakken.

Dan heb je daarnaast nog het effect van inflatie zelf. Wanneer alles duurder wordt, maar je salaris gaat niet met hetzelfde percentage mee, dan zul je toch echt minder moeten gaan consumeren. Minder vraag naar producten en diensten vertaalt zich naar lagere prijzen, dus de inflatie zakt weer. Inflatie bestrijdt de inflatie dus zelf, het is ‘the circle of life’.

Gaan we een harde of zachte landing tegemoet

Een harde of zachte landing is moeilijk van tevoren te bepalen. Het valt of staat bij wat inflatie gaat doen en de voortgang van de oorlog.

Harde landing

Een harde landing, misschien wel crash, kan bijvoorbeeld ontstaan wanneer de gaskraan door Rusland wordt dichtgedraaid. Europa heeft dan misschien niet genoeg gas om te overwinteren, zonder dat delen van de industrie worden gesloten. Een catastrofaal scenario, waarbij energieprijzen door het dak zullen gaan en er veel werkloosheid ontstaat. Nóg een ronde met hoge inflatie, als gevolg van stijgende energieprijzen, zullen veel consumenten dermate in de portemonnee voelen.

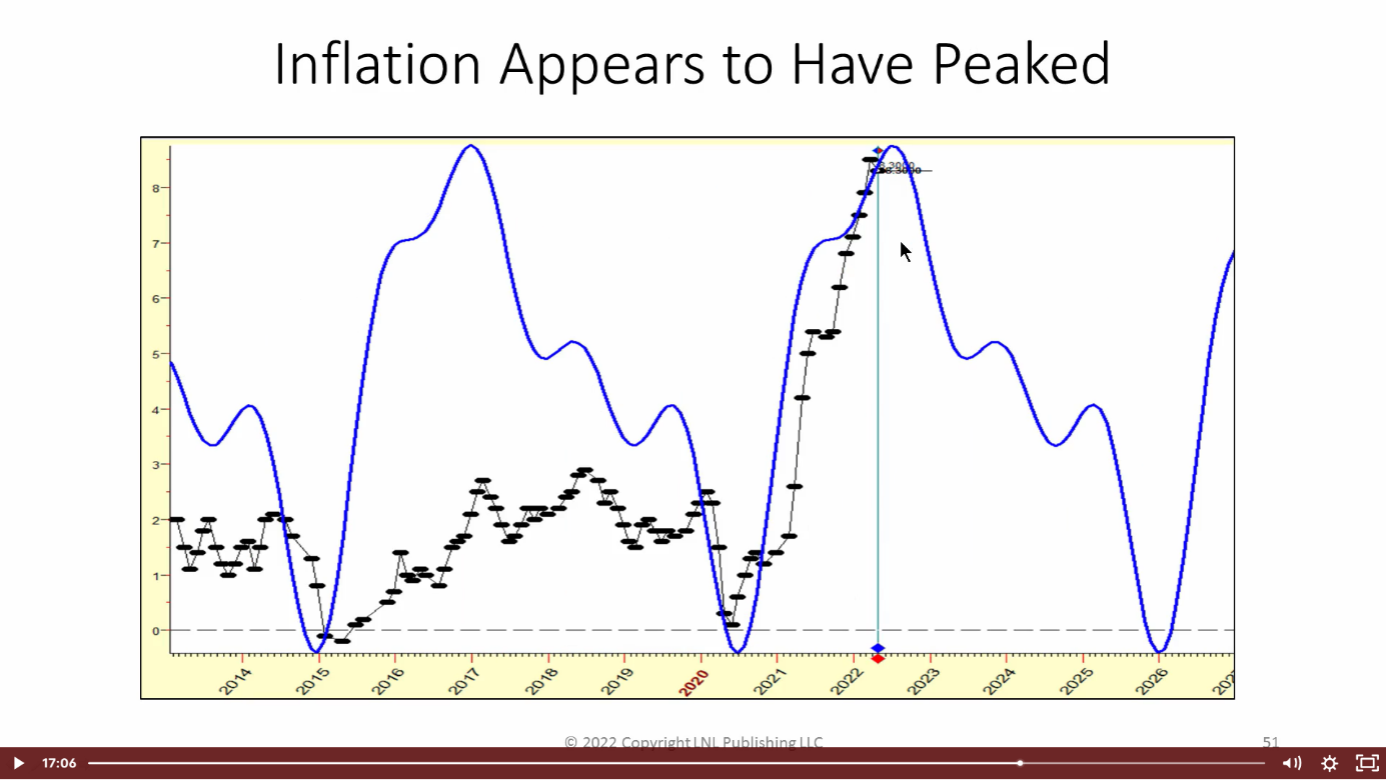

De meest recente cijfers wijzen erop dat de inflatie is uitgetopten kunnen we ons wellicht voorbereiden op een zachtere landing. De inflatiecyclus lijkt dit te bevestigen.

Zachte landing

Dan de zachte landing. Dit is tot nu toe het meest optimistische scenario. Dit scenario omvat nog steeds een stagnatie van de economie, maar geen recessie. Een positieve maar lage economische groei. Dit scenario impliceert dat de centrale banken de juiste balans vinden tussen: de inflatie naar beneden brengen zonder een grote prijs te hoeven te betalen (in de vorm van een recessie). Geen energiecrisis en misschien ook nog wel een staakt-het-vuren tussen Oekraïne en Rusland, omdat na het veroveren van de Oostelijke en Zuidelijke provincies Poetin het voorlopig genoeg vindt. Het ‘goudlokjes’ scenario.

“Het is van groot belang om realistisch te blijven, maar ons niet te laten leiden door beeldvorming”

De Nederlandse economie is in het 2e kwartaal met maar liefst 2,6% gegroeid en doet het dus verrassend goed: “recessie zit vooral in onze beeldvorming”. Deze groei van 2,6% gegroeid is veel en veel meer dan waarop was gerekend. Pieter Hein van Millingen van het CBS geeft aan: “Op dit moment is de economie eerder oververhit”. Zo zie je maar dat de beeldvorming soms anders is dan de realiteit, het is dus van groot belang dat we realistisch blijven en ons niet alleen door beeldvorming laten leiden.

Financiële markten

De financiële markten laveren op dit moment tussen het doemscenario en ‘goudlokjes-scenario’. Vergeet niet dat tussen deze twee extremen een hoop mogelijkheden liggen. Professor Kahneman noemt dit “Het brede dal van het normale, waar gebeurtenissen noch geheel verwacht noch geheel onverwacht zijn”. Het risico van het ‘te snel verhogen van rentes’ door centrale banken in combinatie met het gastekort, is de markt zeker niet vreemd. Wel heeft dit gevolgen voor de waarderingen van zowel obligaties als aandelen.

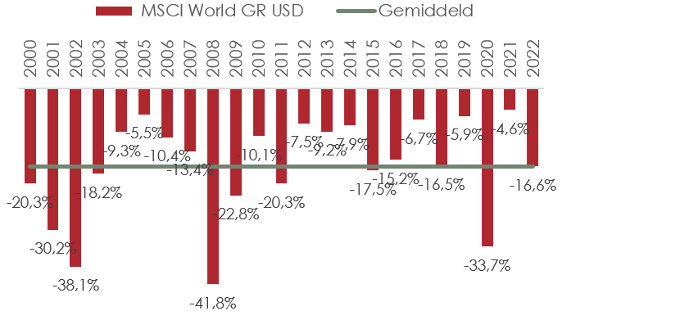

Aandelen

Bij aandelen hebben we het dan nog over relatief normale volatiliteit, want aandelen zijn ongeveer wereldwijd met maximaal 16,6% gezakt dit jaar. Dit is een vrij normale daling als men een economische slowdown verwacht. De gemiddelde maximale daling binnen een jaar van de MSCI World was de afgelopen 21 jaar ook precies 16,6%.

Afb. 2: Maximale daling binnen een jaar MSCI World index

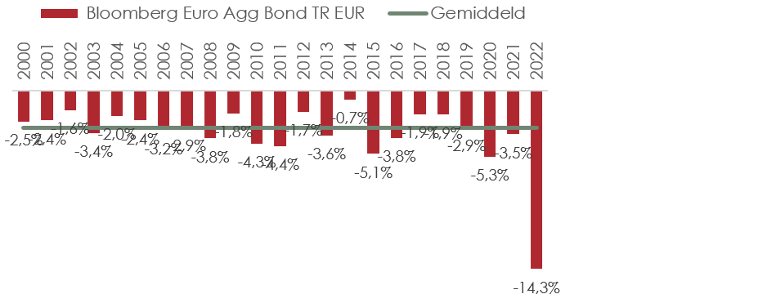

Obligaties

Obligaties zijn een ander verhaal, daar zien we ongekende volatiliteit. De maximale daling binnen een jaar was de afgelopen 21 jaar gemiddeld 3,0% van de Bloomberg Euro Aggregate bond index (mandje van Europese obligaties). Dit jaar was deze daling maar liefst gelijk aan 14,3%! Dat valt dus aardig buiten het brede dal van het normale.

U heeft waarschijnlijk in uw portefeuille ook gezien dat we grotendeels uit de obligaties zijn gegaan en meer de liquide markten hebben opgezocht.

Verwachtingen

De verwachting is nog steeds een volatiele, bewegelijke markt. Juli heeft een mooi herstel laten zien en ook augustus is positief afgesloten. U kunt zien dat we stap voor stap een stukje geldmarkt verkopen en weer zakelijke waarden aankopen. Uiteraard allemaal binnen het afgesproken risicoprofiel en mandaat. Zodra we weer richting ‘doemscenario’ gaat zult u zien dat deze beweging weer andersom zal verlopen: we verkopen dan weer een deel van de aandelen en waarschijnlijk blijft de geldmarkt voorlopig het beste alternatief.

Wilt u meer weten?

Bel of mail ons even, of maak een vrijblijvende afspraak.

085-489 56 90

info@vermogensbeheer.frl