Kwartaalbericht Q3 – 2023

Gepubliceerd op: 19 oktober 2023Kwartaalbericht Q3 – 2023

Terugblik

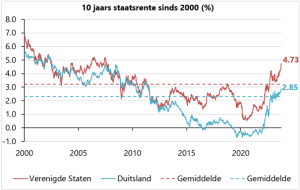

De renteontwikkeling bleef het afgelopen kwartaal wederom een belangrijke stempel drukken op de financiële markten. Zowel in de Eurozone als in de Verenigde Staten stegen de kapitaalmarktrentes aanzienlijk. De Nederlandse en Duitse 10-jaars rentes stonden eind september op circa 3%, maar bijvoorbeeld in Italië, het Verenigd Koninkrijk en de Verenigde Staten waren de rentes al opgelopen tot boven de 4,5%. Zowel de FED en de ECB achtten het nog steeds nodig om de inflatie te beteugelen en de economie te laten afkoelen.

Bron: Refinitiv Datastream

Ondanks de vele renteverhogingen bleef de economie in de Verenigde Staten veerkrachtig en lijkt een recessie te worden vermeden. Europa had het moeilijker dan de VS, deels veroorzaakt door een haperende Chinese economie, want Europa is gevoeliger voor een stagnerende Chinese economie dan de Verenigde Staten.

Stijgende kapitaalmarktrentes vertaalden zich in negatieve rendementen op staatsobligaties, en dat was met een maandrendement van -3,5% voor Europese staatsobligaties in september dan ook duidelijk het geval. Stijgende rentes zijn ook nadelig voor bedrijfsobligaties, maar in vergelijking met staatsobligaties bleef de schade nog beperkt: Europese bedrijfsobligaties noteerden een negatief rendement in september van -1,5%.

Ook de aandelenmarkten ondervonden hinder van de stijgende rentes. Europese en Amerikaanse aandelenbeurzen daalden eveneens, met een negatief kwartaalrendement van circa -2.4% voor Europese aandelen en ruim -3% voor de S&P500 (de brede Amerikaanse aandelenindex, in euro genoteerd).

In het derde kwartaal van 2023 bleef de inflatie dus een centrale rol spelen op de financiële markten. Maar hoewel de inflatie nog steeds boven de 2%-doelstelling van veel centrale banken lag, vertoonde de inflatie een neerwaartse trend. Dit ondanks de recente stijging van de olieprijzen. De afname van de inflatie vermindert de druk op centrale banken om hun beleidsrentes in de nabije toekomst verder te verhogen, wat een welkome ontwikkeling is in de economische context. Verwachting is wel dat de centrale banken de beleidsrentes langere tijd op het huidige niveau moeten houden om de inflatie verder te laten dalen.

Vooruitblik

Obligatierentes stijgen voornamelijk vanwege de Amerikaanse economie, die ondanks enige afkoeling beter presteert dan verwacht. Ondertussen vertraagt de groei in Europa sneller, terwijl de Chinese economie, zij het nog zwak, lijkt te stabiliseren.

Beleggers maken zich zorgen dat centrale banken, vooral de Amerikaanse, de beleidsrente voor een langere periode hoog zullen houden, of zelfs nog verder zullen verhogen. Wij zijn echter van mening dat de stijging van de rente enigszins overdreven is. De inflatie vertoont een neerwaartse trend en centrale banken lijken klaar te zijn met het verhogen van de rentetarieven. Bovendien wordt de sterke Amerikaanse economie gezien als een ondersteuning voor de winsten van Amerikaanse bedrijven. Daarnaast wordt er verwacht dat de komende kwartalen een aanzienlijk herstel zullen laten zien.

We gaan uit van ons basisscenario dat de omslag in inflatie doorzet. Hoewel de centrale banken naar verwachting de rente nog een tijdje hoog zullen houden, is het positief voor de aandelenmarkt dat de rust op de obligatiemarkt terugkeert. Bij een beheerste vertraging van de groei zullen winstgroei en het potentieel van aandelen ten opzichte van obligaties gunstig blijven.

Portefeuille

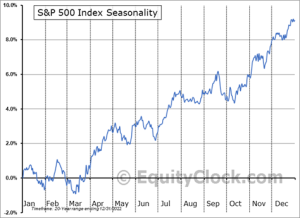

Ondanks de daling van het afgelopen kwartaal zijn we voorzichtig optimistisch voor de komende maanden. De inflatie is voorlopig niet weg, maar de scherpte is er wel vanaf en zitten we inmiddels op meer acceptabele niveaus. Maar ook op basis van het seizoen patroon en de geldstroom zien we lichtpuntjes. Zo zien we dat Amerikaanse aandelen en groeigerichte sectoren goede vooruitzichten hebben.

Seizoenspatronen van de Amerikaanse S&P 500 index

Bron: MAPS. Geldstroom (gele lijn) historisch gezien klaar om te groeien

Wat betreft aandelen, blijven onze posities in ondernemingen die zich over een langere periode, in goede en moeilijkere tijden, hebben bewezen gehandhaafd. En daar waar kan verder uitgebreid op lagere, aantrekkelijke niveaus. Wat betreft de obligatiemarkt, blijven we terughoudend om grote stappen te zetten in langer lopende leningen, ondanks de hogere opbrengst. Er wordt rekening mee gehouden dat inflatie en daarmee een langer verkrappend beleid mogelijk meer tijd gaat vragen. Om deze reden is de rentegevoeligheid in de obligatieportefeuille teruggebracht. Daarentegen bieden de relatief hoge rendementen van bedrijfsobligaties kansen om wel voor langere tijd vast te zetten, waardoor de portefeuilles over het algemeen een betere basis zullen hebben.