Kwartaalbericht Vermogensbeheer Friesland – Q4 2023

Gepubliceerd op: 17 januari 2024De wereld verkeert momenteel in een buitengewoon uitdagende periode, gekenmerkt door groeiende geopolitieke spanningen en complexe internationale- en nationale belangen. Hoewel wereldleiders zich inspannen om de situatie te kalmeren, volgen de beurzen volledig hun eigen koers.

Mooie afsluiting van 2023 voor beleggers

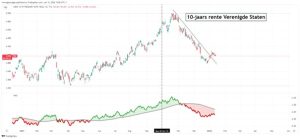

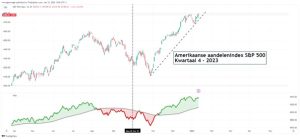

Dat was ook weer duidelijk te zien in het laatste kwartaal van 2023. De conflicten die we zagen in de wereld hadden nauwelijks invloed op de financiële markten. Zowel aandelen- als obligaties knalden het vorige kwartaal omhoog, vooral als gevolg van dalende rente en inflatie. En een grafiek zegt meer dan woorden:

Rente naar beneden

Aandelen omhoog

Ook obligaties bleven dus niet achter en liepen vooruit op de verwachting dat de centrale banken dit jaar, 2024, de rente een aantal keer zullen gaan verlagen. Goed nieuws voor de obligatiemarkt.

Eindejaar rally

Kortom, er was dus een aanzienlijke eindejaar rally gaande op de wereldwijde aandelenmarkten het afgelopen kwartaal. Deze begon eind oktober en kreeg momentum in de daaropvolgende weken naarmate beleggers steeds meer overtuigd raakten van het feit dat de rentetarieven op de kapitaalmarkt hun hoogtepunt hadden bereikt. De inflatie nam snel af terwijl de economische groei vertraagde. Om deze redenen zien centrale banken mogelijk een aanleiding om, na een reeks eerdere verhogingen, te stoppen met het verhogen van de beleidsrente. De belangrijkste centrale bank, de Amerikaanse Federal Reserve, heeft sinds juli de beleidsrente niet meer verhoogd en gaf tijdens de laatste beleidsvergadering in december aan dat er in 2024 mogelijk een renteverlaging kan komen. Hoewel beleggers hier al rekening mee hielden, werd dit bericht met veel enthousiasme ontvangen. De vraag is echter of er niet teveel op de muziek wordt vooruitgelopen

Wat kunnen we verwachten?

Na een positief 2023 is het realistisch om ons af te vragen of de aandelen- en obligatiemarkten in 2024 verder kunnen stijgen. Naar onze mening zijn er een aantal redenen voor optimisme.

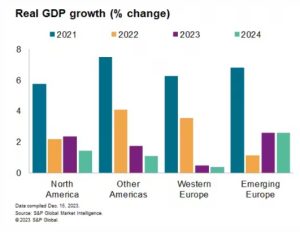

In het laatste kwartaal van 2023 schreven we dat de globale economische groei zich, ondanks de vele renteverhogingen, zich goed staande wist te houden. En op dit moment zien we een lagere inflatie waarbij de rente niet verder verhoogd hoeft te worden. Dat is een gunstige uitgangssituatie voor de beurzen. Een verder dalende inflatie en rente is gunstig voor bedrijven en daarmee ook uw portefeuille. Ook obligatiekoersen gedijen goed in een dergelijk klimaat.

Kijken we in dit kader naar de Verenigde Staten, dan zien we overwegend positieve cijfers. De Amerikaanse arbeidsmarkt bijvoorbeeld ligt er nog steeds goed bij en het werkloosheidspercentage is historisch laag. Ook zien we dat consumenten nog steeds geld uitgeven en diverse economische organisaties als de Wereldbank en het IMF uitgaan van een gematigde economische groei voor 2024. Aangezien we voor een groot deel in Amerika zijn belegd, zal dat ook doorwerken in de portefeuilles.

Bron: S&P Global

Uitdagingen 2024

De uitdagingen die we voor 2024 zien, zijn met name (geo)politiek, economisch en technisch van aard. (Geo)politiek gezien zijn er een aantal onzekerheden. De groei van populistische gevoelens, voortkomend uit ontevredenheid over de economie en het vermeende tekortschieten van traditionele centrumpartijen, is een andere significante factor om in overweging te nemen. Andere vragen:

- Wat zullen de gevolgen zijn van de verkiezingen in de Verenigde Staten?

- Wat gebeurt er verder in Oekraïne?

- Hoe ontwikkelt zich de situatie in het Midden-Oosten?

Ontwikkeling lonen

Economisch gezien blijft de inflatie hardnekkig hoog. Ondanks de dalende trend is de inflatie nog ver verwijderd van het streefcijfer van 2%. Daarnaast leert de geschiedenis dat het na een fase van hoge inflatie nog vaak enkele jaren kan duren voordat het zich weer op lagere niveaus stabiliseert. Dit komt vooral door zaken als loonprijsspiralen. Hogere lonen leiden tot hogere prijzen. En hogere prijzen leiden weer tot loonsverhogingen, etc.

Het is dus goed mogelijk dat de inflatie, in tegenstelling tot wat de markt verwacht, hoog blijft of weer gaat stijgen. En als dat gebeurt zal de rente langer op de huidige hoge niveaus blijven of zit er misschien nog wel een renteverhoging in het vat. Maar dat verwacht bijna niemand.

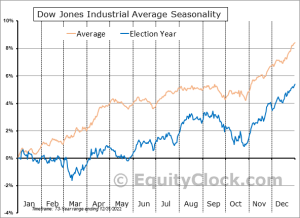

Amerikaanse verkiezingen

Op het technische vlak zien we in de jaren dat er in Amerika presidentsverkiezingen zijn een positieve aandelenmarkt. Daarentegen is het eerste kwartaal van een dergelijk jaar, historisch gezien, negatief. Dat betekent met de huidige overgewaardeerde aandelenmarkt dat er de komende weken een correctie zit aan te komen. En dat is op zich niet zo gek, aangezien de koersen eind vorig jaar (te) hard zijn opgelopen. Een gezonde correctie is dus zeker niet uitgesloten de aankomende weken tot maanden.

Bitcoin

Wat verder nog recent in het oog sprong was de introductie van Bitcoin ETF’s in de Verenigde Staten. De Amerikaanse beurswaakhond de SEC, gaf hier groen licht om de beurshandel in Bitcoins beter te kunnen controleren en reguleren. Europese beleggers kunnen (nog) niet in deze ETF’s beleggen. Ons standpunt is dat een directe Bitcoin belegging een interessant fenomeen blijft, maar vooralsnog geen plaats zal hebben in onze portefeuilles. Het speculatieve karakter, de hoge volatiliteit en daarmee gepaard gaande hoge risico’s spelen hierbij de grootste rol.

Stijgende trend op lange termijn

Tot slot, in het algemeen manifesteren risico’s zich vaak onverwacht. Niet elke gebeurtenis heeft echter een gelijke impact op financiële markten en uw beleggingen. Het is daarom onmogelijk om op elk risico of elke gebeurtenis te anticiperen. Om deze reden zorgen wij voor een goed gespreide portefeuille en proberen we niet toe te geven aan de waan van de dag.

Hoewel de koersen van aandelen op korte termijn kunnen fluctueren, vertonen ze op de lange termijn een stijgende trend in overeenstemming met de wereldwijde economische groei. Het is daarom verstandig om uw beleggingen gedurende een langere periode aan te houden.

Jaarbericht

In ons aankomende jaarbericht zullen we nog wat dieper ingaan op een aantal bovengenoemde aspecten. U kunt deze half februari van ons verwachten.