Maandbericht juli/ augustus

Gepubliceerd op: 21 juli 2021Terugblik Q2-2021

Het sentiment op de financiële markten bleef positief door wereldwijd economisch herstel, lage rentes en (geo)politiek gezien niet al teveel problemen. Tijdens dit afgelopen 2e kwartaal waren beleggers vooral gericht op de oplopende inflatie wat zowel invloed kan hebben op de bedrijfswinsten als op het rentebeleid van de centrale banken. De verwachting van de FED dat de huidige bovengemiddelde inflatie tijdelijk zal zijn en een renteverhoging pas op zijn vroegst in 2023 zal plaatsvinden, werkte ondersteunend voor het positieve sentiment het afgelopen kwartaal.

Portefeuilles kwartaal 2

Begin juni zagen we op de financiële markten signalen van oververhitting. Veel indicatoren stonden tegelijkertijd dusdanig hoog dat het voor ons aanleiding was om de aandelenposities helemaal af te bouwen. Hoewel in juni een aantal aandelenindices nog doorsteeg met circa 2%, stegen onze portefeuilles in deze maand, zonder aandelen dus, bijna allemaal met circa 1.5%. Met name onze allocatie naar Amerikaanse staatsleningen en grondstoffen droegen bij aan dit resultaat. Voor het hele tweede kwartaal konden bijna alle portefeuilles circa 2.5% tot 3.5% bijschrijven.

Blik op kwartaal 3 in relatie tot uw portefeuille

Wij verwachten niet dat de aandelenrendementen van het eerste halfjaar kunnen worden doorgetrokken naar de komende zes maanden. We zien op fundamenteel gebied de volgende “beren” de komende weken tot maanden opdoemen:

- Zullen bedrijven in staat zijn om de soms forse kosteninflatie door te berekenen en hun winstgevendheid te handhaven?

- In hoeverre leidt de snelle opkomst van de Delta-variant van het corona virus tot onzekerheid bij beleggers? Inmiddels hebben veel landen de eerdere versoepelingen alweer teruggedraaid.

- In tegenstelling tot wat we in de financiële pers lezen is volgens ons de markt niet voorbereid op een hogere inflatie voor langere tijd. Een grote meerderheid van beleggers denkt dat de hogere Amerikaanse inflatie van de laatste maanden tijdelijk is. Een scenario waardoor de FED eerder op de rem moet stappen en de rente eerder gaat verhogen kan iedereen overrompelen en voor dalende koersen zorgen.

In technisch opzicht zien we ook donkere wolken opdoemen. Hieronder ziet u een grafiek van de advance-decline lijn van de S&P 500, de toonaangevende Amerikaanse aandelenindex. De advance-decline lijn wordt berekend aan de hand van het dagelijkse verschil tussen het aantal stijgende- en het aantal dalende aandelen. Als men de uitkomst optelt bij de waarde van de beursdag ervoor, ontstaat er een glooiende lijn. Een stijgende A/D-lijn wijst op draagvlak voor een stijgende beurs. Als een nieuwe markttop of een stijging niet wordt bevestigd door een nieuwe high van de A/D-lijn, wordt het draagvlak van een stijgende markt een stuk minder. U kunt duidelijk aan de grafiek zien dat de S&P 500 omhooggaat, maar al weken niet wordt gevolgd door een stijgende A/D lijn; een teken aan de wand:

Ook het zogenaamde “Up Down Volume” geeft dezelfde negatieve signalen af. Deze indicator geeft het handelsvolume weer van de aandelen die stijgen en de aandelen die dalen. In onderstaande grafiek zien we, bij een stijgende S&P 500, al maanden dat het volume van de stijgende aandelen afneemt en dat het volume van aandelen die dalen toeneemt. Dit duidt op doorlopende verkoopactiviteit van institutionele partijen, zoals banken en pensioenfondsen. Zij kunnen hun enorme aandelenposities alleen over een langere periode afbouwen:

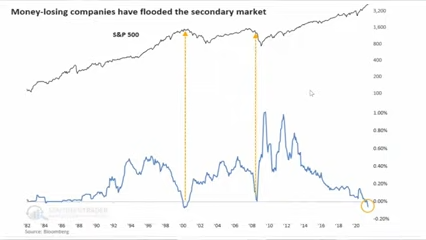

Tot slot ziet u hieronder een grafiek van de ratio tussen het aantal winstgevende en niet-winstgevende bedrijven uit Amerika. Dit beloofd niet veel goeds ……

We kunnen u nog veel meer van dit soort negatieve voortekenen laten zien, maar dat gaan we niet doen. U weet nu waarom we voorzichtig zijn met het opbouwen van nieuwe aandelenposities en waarom er dus liquiditeiten op uw rekening staan.

Het kan natuurlijk altijd zijn dat we ernaast zitten, bijvoorbeeld als gevolg van ondersteunende overheden en centrale banken. Er dus geen correctie komt, of misschien een milde correctie. We zijn hierop voorbereid. Op het moment dat we indicaties krijgen dat de stijging toch doorzet, zullen we geleidelijk aan weer aandelen in uw portefeuille opnemen. Het kan daarbij zo zijn dat we uit voorzichtigheid een eerste stuk van een toekomstige stijging zullen missen, maar vooralsnog geven onze indicatoren aan dat dit moment nog niet is aangebroken.